Guida all’investimento: I buoni fruttiferi postali

L’articolo si pone come una guida all’investimento, descrivendo le caratteristiche principali dei buoni fruttiferi postali commentando il materiale informativo, sia cartaceo sia online, fornito da Poste Italiane.

Iniziamo dicendo che i buoni fruttiferi sono una particolare tipologia di deposito, diverso dai certificati di deposito e dai depositi a risparmio. Per l’intermediario emittente costituiscono una forma di raccolta del risparmio. Ad oggi gli unici buoni fruttiferi in commercio sono quelli postali.

Dalla home del sito di Poste si accede agevolmente alla sezione “risparmio ed investimenti” e sotto “risparmio postale garantito dallo Stato” troviamo i buoni fruttiferi postali.

https://risparmiopostale.poste.it/gamma/buoni-fruttiferi.html.

Subito leggiamo che i buoni sono emessi da Cassa Depositi e Prestiti (CDP).

Cassa depositi e prestiti è una grande società controllata saldamente dal ministero dell’economia e delle finanze; la garanzia dallo Stato che vantano i buoni deriva proprio da questo. Poste vende un prodotto finanziario, i buoni, che sono emessi da CDP che è controllata dal ministero dell’economia e delle finanze, quindi, molto semplicisticamente, dallo Stato.

Allo stesso modo, è subito evidente che il prodotto è “senza costi né commissioni di collocamento, gestione e rimborso e con una tassazione agevolata”.

Perché una tassazione agevolata? La tassazione a cui si fa riferimento è quella sui rendimenti finanziari, cioè investiamo un capitale su cui otteniamo un rendimento, per effetto degli interessi, e su questo dobbiamo una tassa allo Stato, limitatamente alla quota interessi. Il Decreto legge n. 66 del 2014, convertito in legge con modificazioni dalla Legge n. 89 del 2014, stabilisce che la tassazione sui rendimenti finanziari è del 26% ma questa disposizione è derogata per alcuni prodotti finanziari quali, per esempio, i buoni fruttiferi postali.

La tassazione sui rendimenti dei buoni postali è al 12,50% (D.lgs. 239/1996).

Facciamo un piccolo esempio: nel caso di un investimento di 1000 € in buoni fruttiferi postali che rendono a fine anno l’1%; a fine periodo la tassazione sui rendimenti finanziaria sarà pari al 12,50% dell’1% dei 1000 €; quindi, l’1% di 1000 € è 10 € e su questi dieci euro si dovrà applicare l’aliquota del 12,50%; allora, l’importo di tassa da pagare è 10 x 0,1250 = 1,25 €

La mancanza di costi e commissioni di collocamento, gestione e rimborso è molto rilevante.

Generalmente l’intermediario finanziario potrebbe, come normalmente succede, far pagare al risparmiatore che investe alcuni costi legati all’accensione del rapporto e alla sua gestione.

Inoltre, in caso di rimborso anticipato, cioè prima della naturale scadenza del buono, nulla è dovuto dal risparmiatore a Poste.

I buoni fruttiferi postali garantiscono sempre e comunque la restituzione del capitale[1].

Queste specificità caratterizzano tutti i molteplici tipi di buoni, procediamo descrivendo più nel dettaglio i buoni ordinari.

Leggendo attentamente sul sito è subito evidente che la finalità di questo tipo di strumento è un investimento a lungo termine, nonostante la possibilità di veder restituito il capitale investito in ogni momento.

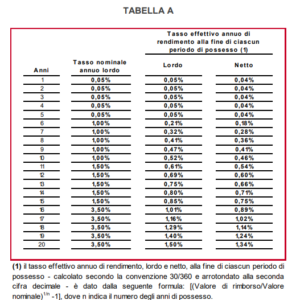

Utilizziamo il foglio informativo dei buoni fruttiferi postali ordinari per capire quali sono i rendimenti che offre questo prodotto. A tal fine sono utili le due tabelle a pagina 4 e 5 del foglio informativo.

La tabella A, riportata integralmente, descrive l’andamento dei rendimenti in relazione agli anni di investimento. Questo tipo di buono non ha un rendimento fisso per tutta la durata, massima, ventennale del contratto ma rendimenti che variano in senso crescente in relazione al crescere degli anni di detenzione del prodotto.

Quest’ultima relazione è vera sempre: più è lungo il periodo che ci si impegna a lasciare investito il capitale più sarà alto il rendimento.

Per semplicità, nella tabella osserviamo sempre e solo l’ultima colonna che rappresenta effettivamente il guadagno del risparmiatore: il tasso effettivo netto di rendimento alla fine di ciascuno periodo di possesso.

Quindi, osserviamo che il primo anno otterremo un rendimento netto dello 0,04%; invece, se teniamo il buono per 10 anni otterremo un rendimento dell’0,46%. Vorrei sottolineare che le ultime due colonne rappresentano il tasso di rendimento per tutto il periodo di possesso del titolo e non dell’anno particolare; il tasso effettivo dell’anno 10 rappresenta il rendimento dei 10 anni e non solamente quello del decimo anno.

Quindi, osserviamo che il primo anno otterremo un rendimento netto dello 0,04%; invece, se teniamo il buono per 10 anni otterremo un rendimento dell’0,46%. Vorrei sottolineare che le ultime due colonne rappresentano il tasso di rendimento per tutto il periodo di possesso del titolo e non dell’anno particolare; il tasso effettivo dell’anno 10 rappresenta il rendimento dei 10 anni e non solamente quello del decimo anno.

Per valutare ex ante il rendimento del buono possiamo utilizzare uno strumento messo a disposizione sul sito di Poste, il simulatore di buoni. Inserendo la tipologia di buono “ordinaria”, la data di sottoscrizione e di rimborso e l’importo dell’investimento ci permette di valutare il valore alla data rimborso del buono che intendiamo sottoscrivere https://risparmiopostale.poste.it/simulatore-buoni.html.

Nella tabella A in nota viene semplicemente definito il tasso effettivo annuo di rendimento alla fine di ciascuno periodo di possesso: per esempio, investendo 1000 € per 10 anni ed ottenendo un rimborso di 1046,93 €, il tasso effettivo si otterrà così (1046.93/1000)^(1/10)-1 = 0,004693 che, approssimato alla quarta cifra decimale, risulta essere proprio il valore in tabella.

Ricordiamo che per ottenere il valore in percentuale basta moltiplicare per cento il risultato (con la virgola) ottenuto e apporre il simbolo %, proprio per ricordare la moltiplicazione per cento (0,0046 x 100 = 0,46%).

Da qui possiamo anche ricavare, tramite formule inverse, la formula per ottenere il valore di rimborso: 1046,96 € = 1000 x (1+0,004693)^10

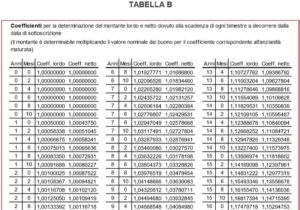

La TABELLA B ci è utile per calcolare quanto ci rimborserà Poste nel momento in cui decidiamo di veder rimborsato il nostro investimento.

La TABELLA B ci è utile per calcolare quanto ci rimborserà Poste nel momento in cui decidiamo di veder rimborsato il nostro investimento.

Anche in questa tabella guardiamo solo i rendimenti netti, quelli lordi sono più generosi ma non è il risultato che otterrà effettivamente il risparmiatore.

Quindi, se investiamo i soliti mille euro per 2 anni e 8 mesi possiamo agevolmente calcolare quanto otterremo al momento del rimborso attraverso la semplice moltiplicazione del capitale investito per il coefficiente fornito in relazione al periodo rilevante : 1000 x 1.00116718 = 1001,16 €

Dopo 2 anni e 8 mesi otterremo il capitale investito di 1000 € più un rendimento di 1,16 €.

È poco? Per valutare se un rendimento è poco o tanto dobbiamo fare tre osservazioni:

- se rischio poco allora guadagno poco e viceversa se rischio tanto potrei guadagnare tanto, ↑rischio ↑rendimento e quindi ↓ rischio ↓rendimento;

- confronto con un valore benchmark;

- investimenti di lungo periodo rendono sempre di più di investimenti di breve periodo, ovviamente a parità di investimento, ↑durata ↑rendimento e quindi ↓ durata ↓rendimento.

Riepilogando, questo tipo di investimento è molto sicuro quindi il rendimento è linea con il livello molto basso di rischio; non devo mai dimenticare che nella valutazione di un investimento ad un rendimento elevato corrisponde sempre un alto rischio.

Con il termine benchmark si indica un parametro di riferimento utile per valutare il rischio tipico del mercato. L’obiettivo del benchmark è di offrire una base, un metro di paragone, per la valutazione dei risultati ottenuti dalla gestione del proprio investimento. Osserviamo, per esempio, che nell’ultima asta di BOT a 12 mesi (10-11 maggio 2018) il rendimento medio ponderato è stato di -0,361%; allora il “più zero virgola” che il buono fruttifero postale rende in un anno ha già un altro sapore. Notiamo bene che come metro di giudizio, come benchmark, non possiamo utilizzare il rendimento dei buoni fruttiferi postali che regalati dalla nonna 20 anni fa o i buoni del tesoro comprati negli anni novanta perché hanno rendimenti assolutamente anacronistici.

Come già osservato, l’investimento per un periodo limitato renderà meno del caso in cui lo investo per più tempo, infatti lo stesso buono detenuto per 16 anni, anziché 2 anni e 8 mesi, renderebbe 152,94 €.

Questi buoni sono emessi quotidianamente e sottoscrivibili per tagli da 50 € e multipli, presso i canali di vendita di Poste Italiane.

I buoni fruttiferi postali sono assoggettati ad un’imposta di bollo nel caso in cui il valore di rimborso sia superiore ai 5000 €, l’aliquota non è specificata nel foglio informativo ma nella scheda di sintesi ed è pari allo 0,20% del capitale investito.

I diritti dei risparmiatori che hanno investito in buoni fruttiferi postali cartacei si prescrivono trascorsi dieci anni dalla scadenza contrattuale.

Nella scheda di sintesi del buono fruttifero postale ordinario troviamo tutte le caratteristiche e condizioni economiche generali del prodotto; di fatto riassume in una pagina il foglio informativo, già molto breve (5 pagine, di cui due con le tabelle viste sopra). La finalità di questa scheda è rendere quanto più chiaro al risparmiatore le peculiarità del prodotto. Nelle condizioni economiche vengono riportati solamente i tassi nominali annui lordi; a riguardo mi preme sottolineare, come già evidenziato sopra, il rendimento nominale annuo lordo non identifica il risultato che il risparmiatore riscuoterà a scadenza; per valutare questo è più utile osservare il tasso effettivo netto di rendimento alla fine di ciascuno periodo di possesso presente nell’ultima colonna della tabella A del foglio informativo. Per chiarire, il tasso nominale annuo lordo al ventesimo anno è del 3,50% mentre il tasso effettivo netto di rendimento del ventesimo anno è dell’1,34%. Sono entrambe informazioni esatte ma la seconda è più rilevante per l’investitore che sta decidendo se effettuare o meno l’investimento.

Con il presente articolo non si vuole in alcun modo incentivare o disincentivare ad acquistare buoni fruttiferi postali. Il suo unico scopo è quello di informare.

[1] Economia e Gestione della Banca, Lezioni 2 a cura di Franco Tutino 2014 ISBN 978-88-940536-0-9

Riccardo Caramini nasce a Roma nel 1993.

Dopo la laurea in Scienze Aziendali nel 2015 presso La Sapienza di Roma e il diploma in conservatorio nel 2016, nel 2018 si laurea con lode in finanza ed assicurazioni presso La Sapienza di Roma, specializzandosi nel comparto assicurativo.

Dal 2018 ha deciso di collaborare con Ius in Itinere perché, citando Seneca nelle Epistulae ad Lucilium, «… nessuna cosa mi darà letizia, benché straordinaria e vantaggiosa, se la dovrò sapere unicamente per me. Se la sapienza mi fosse donata con questa clausola, affinché la tenga chiusa e non la diffonda, rinuncerei …»