Guida all’investimento: i buoni fruttiferi postali [2]

Proseguendo il percorso tracciato nel precedente articolo sui buoni fruttiferi postali ordinari http://www.iusinitinere.it/guida-allinvestimento-i-buoni-fruttiferi-postali-2-10483 ora tenterò di descrivere il funzionamento di altre due tipologie di buoni fruttiferi postali:

- buoni dedicati ai minori;

- i buoni 3 anni plus.

Il buono dedicato ai minori è descritto sul sito di Poste italiane al link https://risparmiopostale.poste.it/prodotti/buono-minori.html?wt.ac=1473808492092.

Già dalla denominazione del buono sembra apparire evidente qual è la clientela target del prodotto ma in realtà potremmo essere portati un po’ fuori strada perché nel foglio informativo è specificato che “non è consentita la sottoscrizione a favore di coloro che abbiano più di 16 anni e sei mesi di età”.

Il buono, data la giovane età del beneficiario, potrà essere sottoscritto da qualunque maggiorenne: nonni, zie, genitori o chiunque voglia fare un regalo pensando al futuro.

Il buono ha un rendimento fisso, crescente nel tempo, che genera interessi fino al compimento della maggiore età del bambino\ragazzo beneficiario.

Questi buoni non sono rimborsabili prima del compimento del diciottesimo compleanno dell’intestatario. Può quindi essere un regalo per un bambino in modo che appena maggiorenne abbia già un gruzzoletto da parte.

Il buono è sottoscrivibile in tutti gli uffici postali per un importo minimo di 50€ e poi per i suoi multipli, mi spiego: possiamo sottoscrivere buoni di importo non inferiore a 50€ ma non possiamo farne nemmeno uno da 75€, ma potremmo farne per 50 x 2 = 100€ o 50 x 3 = 150€ e così di seguito.

Anche questo buono, come gli altri, è esente da imposta di bollo se di importo inferiore ai 5000€.

Sul sito internet vediamo subito quale sarà il rendimento effettivo annuo lordo alla fine di ciascun periodo di possesso ma, come detto nell’articolo precedente, è più utile cercare ed osservare i rendimenti netti perché più indicativi di ciò che effettivamente il contraente guadagna alla fine del periodo di possesso.

Allora cerchiamo questa informazione nei documenti cartacei, nel foglio informativo e nella scheda di sintesi.

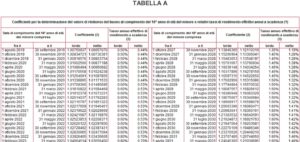

Nel foglio informativo, a pagina 4, troviamo la Tabella A che ci è molto utile per capire quanto effettivamente renderà il buono alla scadenza.

Come fa ad essere utile questa tabella così densa di contenuti?

Semplicemente moltiplicando il coefficiente netto relativo alla data di compimento dei 18 anni per l’importo del buono; quindi, per esempio, se l’intestatario diventerà maggiorenne il 5 giugno 2021, allora il periodo rilevante è quello che va dal primo giugno al 31 luglio, prendiamo il relativo coefficiente netto, che risulta pari ad 1.01762283, e lo moltiplichiamo per il capitale investito.

Se investiamo 300€ allora al compimento dei 18 il ragazzo incasserà 300 x 1.01762283 = 305.29€.

Ovviamente più sarà lontana la data del diciottesimo compleanno e più alto sarà il rendimento, per effetto della durata più lunga e per gli interessi crescenti nel tempo.

Infatti, se il compleanno avverrà il 5 maggio del 2030 il coefficiente è 1.18640591 e quindi a scadenza verranno rimborsati 300 x 1.18640591 = 355.92€.

Nella scheda di sintesi invece sono riportati, come nel sito internet, i tassi annui effettivi lordi di rendimento a scadenza che forniscono una indicazione meno utile al risparmiatore rispetto al coefficiente che troviamo nel foglio informativo.

Per verificare il valore di rimborso del buono possiamo, anche in questo caso, avvalerci del simulatore di rendimento offertoci da Poste italiane .

Il coefficiente di rivalutazione dell’importo assicurato è molto utile per capire quanto incasseremo alla scadenza però potrebbe essere meno utile nel caso in cui si voglia effettuare un confronto con un altro prodotto finanziario, in funzione della successiva scelta dell’investimento ritenuto migliore.

Per rendere confrontabile il buono può essere può essere vantaggioso valutare il tasso di rendimento dividendo il valore di rimborso per il capitale investito e poi sottraendo 1; mi spiego con i dati dell’ultimo esempio: 355.92 / 300 = 1.1864 (che è il coefficiente utilizzato prima), a questo sottraggo 1 e ottengo 0.1864 che risulta essere pari ad un rendimento del 18.64%.

Attenzione, non dimentichiamo che questo è il rendimento ma non è annuale. Questo è il rendimento per l’intera durata contrattuale, per 12 anni. Proviamo, banalmente, a dividere il tasso per il numero di anni, 18.64 / 12 = 1.55% che risulta essere, in modo molto approssimativo, qualcosa di simile al rendimento netto annuale del buono confrontabile con tutti gli altri rendimenti annuali che troviamo sul mercato. “Qualcosa di simile” perché la tabella fornisce un valore del rendimento dell’1.41%. Per rendere il calcolo e la logica di base sottostante comprensibile non sono state tenute in considerazioni le caratteristiche della legge di capitalizzazione.

Risulta utile ricordare in questa fase la tassazione agevolata al 12.50%, rispetto al 26%, sul rendimento finanziario dei buoni postali.

La formula più dettagliata è descritta in nota alla tabella A la quale conduce ad un risultato pari all’1.43% che è comunque diverso da quello riportato in tabella per via delle approssimazioni.

Quindi, c’è un errore nel metodo grossolano mostrato, è evidente, non teniamo conto della legge di capitalizzazione, però è un errore, in valore assoluto non molto rilevante, che forse viene compensato dalla semplicità del calcolo.

Descriviamo ora il buono 3 anni plus: .

Per questo buono valgono tutte le cose già scritte con riguardo alle caratteristiche generali dei buoni fruttiferi postali.

Questo buono ha una durata di tre anni e garantisce alla scadenza un rendimento effettivo annuo lordo dello 0.40%, se detenuto fino a scadenza.

“Se detenuto fino a scadenza” perché può essere rimborsato in qualsiasi momento, senza costi e senza interessi. Gli interessi verranno pagati solo allo scadere del terzo anno, in caso di rimborso anticipato si recupera solamente il capitale investito; inoltre, questi buoni diventano infruttiferi dal terzo anno in poi.

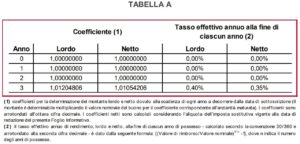

Ormai, come al solito vediamo la Tabella A del foglio informativo che questa volta, data la semplicità del prodotto è molto breve e “pulita”.

Anche in questo caso per valutare quanto otterremo alla scadenza dovremo moltiplicare il capitale investito per il coefficiente netto relativo al terzo anno (non guardiamo gli anni prima perché prima della scadenza il buono riconosce solo il valore del capitale investito); per esempio, investiamo 1000€ e alla scadenza, dopo tre anni, otterremo 1000 x 1.01054206 = 1010.54€.

Il tasso effettivo netto annuo alla fine di ciascun anno lo possiamo usare, come scritto prima, come tasso per il confronto con un altro investimento. Oppure possiamo usare il metodo grossolano, già visto, che qui invece funziona molto bene data la diversa legge di capitalizzazione sottostante, 1010.54 / 1000 = 1.01054 (che è il coefficiente) e poi (1.01054 – 1) / 3 = 0.003513 = 0.35%, che è esattamente il valore in tabella.

Non ci resta che provare a reinvestire i nostri 300€, anziché nel buono dedicato ai minori, nel buono 3 anni plus; moltiplichiamo il capitale investito per il relativo coefficiente e a scadenza otteniamo 300 x 1.01054206 = 303.16€

Prima di concludere voglio ricordare che a maggior rendimento corrisponde sempre maggior rischio. Sempre.

P.S. il presente articolo non vuole incentivare\disincentivare l’acquisto dei prodotti finanziari descritti, ha mera finalità informativa.

Riccardo Caramini nasce a Roma nel 1993.

Dopo la laurea in Scienze Aziendali nel 2015 presso La Sapienza di Roma e il diploma in conservatorio nel 2016, nel 2018 si laurea con lode in finanza ed assicurazioni presso La Sapienza di Roma, specializzandosi nel comparto assicurativo.

Dal 2018 ha deciso di collaborare con Ius in Itinere perché, citando Seneca nelle Epistulae ad Lucilium, «… nessuna cosa mi darà letizia, benché straordinaria e vantaggiosa, se la dovrò sapere unicamente per me. Se la sapienza mi fosse donata con questa clausola, affinché la tenga chiusa e non la diffonda, rinuncerei …»