L’operazione di acquisizione societaria – Parte I

a cura del Dott. Andrea Minieri

La compravendita di partecipazioni societarie

Quante volte si è ascoltato ai telegiornali: “il colosso del mercato automobilistico ha comprato la società rivale”? Quante volte si è letto su un giornale un titolo simile a “il gigante della moda ha inglobato la concorrenza ed ora è leader del settore”?

Sovente queste notizie sono giunte alla vostra attenzione. E, purtuttavia, questi annunci così formulati, ideati legittimamente per permettere al lettore o all’ascoltatore occasionale di comprendere superficialmente un’operazione finanziaria estremamente complessa[1], risultano imprecisi se esaminati sotto il profilo prettamente giuridico.

Nessun colosso realmente “compra” alcun rivale, nessun gigante della moda formalmente “ingloba” alcuna società della concorrenza; e ciò per la prima di una lunga serie di ragioni: non è possibile “comprare” le società rivali, parimenti non è possibile “inglobare” la concorrenza; semmai, quello che concretamente può verificarsi – e che sarà trattato più dettagliatamente in un ciclo di tre articoli ad hoc – è una compravendita di partecipazioni societarie, deputata ad ottenere il controllo di una determinata società, la quale nel gergo è definita “target”.

Prima di addentrarsi nella complessità della trattazione, è opportuno individuare in via preliminare nomi e cognomi dei soggetti a cui si farà principalmente riferimento durante la disamina, nonché delineare alcuni peculiari aspetti di tale negozio giuridico, al fine di comprendere la sua totale atipicità con riguardo al panorama contrattualistico italiano.

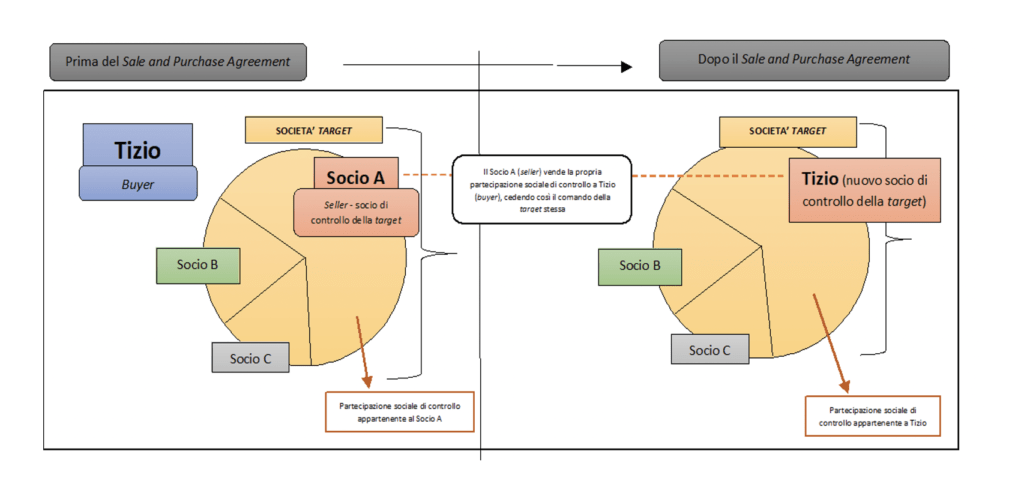

Come ogni compravendita generalmente intesa, esistono due soggetti protagonisti del negozio giuridico in esame: l’acquirente ed il venditore. In questa compravendita, che come si vedrà successivamente è assimilabile ad una vera e propria operazione, essi sono soci di due differenti società e prendono il nome rispettivamente di buyer e seller. Si è in presenza, dunque, di un’operazione societaria in cui un socio, il compratore o buyer, è intenzionato ad acquistare da un altro socio, il venditore o seller, non già una società di riferimento, bensì la partecipazione societaria di quest’ultimo nella società “target” di cui (il venditore) fa parte.

A meglio chiarire, la partecipazione societaria[2] non è altro che uno stock of shares[3], ossia un insieme di particolari titoli di credito che possono attribuire, tra gli altri diritti[4], il controllo della società. Le azioni di una società, oltre a quantificare il suo capitale sociale[5], rappresentano quindi un’unità di misura, precisamente la misura in cui un determinato socio partecipa alla vita sociale della società in questione; essere titolari di azioni societarie vuol dire poter godere di numerosi diritti corporativi di natura economica e amministrativa come ad esempio la partecipazione alla distribuzione degli utili, il poter intervenire in assemblea, la facoltà di votare durante lo svolgimento dell’assemblea dei soci o il diritto di opzione inerente al godimento di taluni facoltà specifiche, quali ad esempio il diritto di prelazione nella disciplina della circolazione delle azioni[6].

Più azioni il socio possiede, più è rilevante la sua partecipazione societaria[7]. Ed è qui che si comprende perché il buyer voglia acquistare lo stock of shares del seller e perché tale pacchetto di azioni tendenzialmente rappresenti una partecipazione di controllo, ossia un quantitativo di azioni che permetta il comando amministrativo della società target. In altri termini, il buyer, tramite l’acquisto delle azioni di controllo del seller, diventa de facto e de jure socio di comando della target.

Alla luce di quanto sopra, risulta agevole comprendere la reale entità del negozio giuridico in forza del quale si giustifica l’affermazione “il colosso del mercato automobilistico ha comprato la società rivale”. Nel suesposto esempio, il socio (buyer) della società automobilistica in questione ha comprato, attraverso una complessa operazione di compravendita, le azioni di controllo possedute dal socio di maggioranza (seller) di una società rivale, al fine di acquisirne il comando.

Il Sale and Purchase Agreement

Giunti a questo punto, occorre chiedersi quale sia lo strumento giuridico utilizzato dal buyer e dal seller per realizzare la compravendita di partecipazioni sociali.

Il contratto in questione è il sale and purchase agreement[1]. Nonostante sia generalmente considerato un “contratto”, si segnala in via preliminare come non sia propriamente adeguato identificare il sale and purchase agreement alla stregua del predetto negozio giuridico, almeno non nella sua accezione giuridica in senso stretto. Tale precisazione trova fondamento nel fatto che un’operazione sulle partecipazioni, benché a ben vedere rispetti pienamente i principi di diritto sottesi alla disciplina dell’art. 1321 del codice civile[2], non possa esaurirsi nell’implementazione e nel perfezionamento di un singolo istituto giuridico; contrariamente, e in maniera più appropriata, è invece opportuno identificare la compravendita di azioni societarie come un insieme di negozi giuridici, un susseguirsi di articolate pattuizioni contrattuali deputate alla cessione da parte del seller al buyer del controllo di una target[3].

Il SPA[4] è un contratto atipico, un negozio giuridico complesso dal perimetro vasto: si pensi, banalmente, che un’elementare operazione di compravendita di partecipazioni sociali[5] consta generalmente di un accordo di almeno venti o trenta pagine di clausole. Se si considerano gli allegati tipici del caso, si raggiungono agilmente le quaranta[6], potendo un’operazione complessa superarne anche le cento.

Tale esempio empirico, per quanto rappresenti essenzialmente un mero indice di riflessione, evidenzia in maniera sommariamente corretta la complessità dell’oggetto contrattuale in questione e riflette lo sforzo negoziale adoperato dalle parti: il SPA non è solo un contratto con cui una parte si impegna ad acquistare, ed un’altra si impegna a vendere. Non è un mero contratto di vendita e non rappresenta un contratto ad esecuzione continuativa: è un contratto che ha al suo interno una moltitudine di profili legali e rapporti giuridici da disciplinare minuziosamente; è un contratto in cui le parti si promettono vicendevolmente numerose garanzie legali ed economiche; è un contratto, a causa delle continue e singolari negoziazioni, la cui qualificazione giuridica è tutt’altro che pacifica.

La compravendita di partecipazioni sociali non si riduce alla mera cessione di un corrispettivo in denaro in cambio di determinate azioni circolanti con girata o transfert[7] , ma vuol dire ottenere il controllo di una società che svolge attività di impresa, dunque che rappresenta un bene “vivo”[8]. Il buyer che decida di acquistare un pacchetto azionario di controllo dovrà pertanto negoziare un contratto dall’ economic value non già uguale allo stock of shares price[9], bensì inerente al valore economico della società target intesa nella sua totalità[10]. Un valore rilevantissimo, il quale dovrà riguardare dettagliatamente ogni aspetto ed ogni profilo della società: gli utili societari, i crediti ed i debiti sociali, l’avviamento soggettivo e oggettivo, le discipline inerenti ai rapporti giuslavoratistici, le proprietà immobiliari, il know-how e le proprietà intellettuali, i contratti stipulati con i fornitori, le inottemperanze legali e gli eventuali contenziosi in pendenza di giudizio.

Comincia a diventare più evidente il perché il buyer e il seller difficilmente potrebbero assumere condotte pari a quelle delle parti di un contratto di compravendita, per così dire, tradizionale. La res contrattuale in questione è qualitativamente differente; porta con sé un insieme di esigenze e fattispecie che travalicano la compravendita in senso stretto e che, pertanto, non possono essere perfezionate con un unico istituto giuridico.

Ebbene, di cosa si compone questo sale and purchase agreement? Qui di seguito si presenterà lo scheletro di un’operazione tipica di compravendita di partecipazioni sociali, senza tuttavia addentrarsi nel merito di ogni singola fase. L’analisi specifica avverrà successivamente in due articoli appositi.

Il momento iniziale dell’operazione è l’instaurazione delle trattative precontrattuali le quali rappresentano il primo punto di contatto tra il buyer e il seller[11]. In particolare, questo primo “incontro” avviene mediante la stesura di una (o più) letter of intent[12] e del seguente non disclosure agreement[13]. Successivamente, avviene una prima proposta non vincolante alla quale segue un momento eccezionalmente importante chiamato due diligence[14]. Terminata quest’ultima fase, generalmente avviene una nuova offerta e al suo seguito – finalmente le parti possono procedere con il signing[15] del sale and purchase agreement, il quale – tuttavia – ancora non può produrre l’effetto traslativo delle partecipazioni sociali in capo al buyer[16]. A seguito del signing, avviene poi la stesura di particolarissime dichiarazioni e garanzie note come representations & warranties[17]. Una volta concordato nero su bianco tutto ciò, inizia a decorrere un interim period[18], ossia la pendenza di un termine funzionale all’avveramento – ad onere delle parti o di amministrazioni pubbliche o indipendenti – di talune dichiarazioni precedentemente promesse. Terminato questo lasso temporale, buyer e seller terminano l’operazione con il cosiddetto closing[19] che rappresenta in concreto il versamento del purchase price da parte del buyer e il corrispettivo trasferimento dello stock of shares da parte del seller. Successivamente, seguono in ultimi tipici obblighi post-closing.

Secondo un orientamento ormai pacifico, l’operazione di compravendita di partecipazione sociali non è un singolo contratto, bensì un coacervo di interessi economici tradotti in negozi giuridici atipici di natura anglo americana. Non a caso, il mondo degli affari è solito definire queste operazioni con la dicitura “M&A”[20] ossia Mergers & Acquisitions (operations).

La questione linguistica

“Sale and Purchase Agreement” è una denominazione squisitamente angloamericano che riflette, come si è visto nel paragrafo precedente allorquando ci si è imbattuti in numerosi termini in lingua inglese, un aspetto meritevole di attenzione: si è difronte ad un contratto che appartiene al mondo del business tipico del common law[1] e che, pertanto, è ideato e costruito secondo categorie giuridiche ben distanti dalle nostre[2]. Il sale and purchase agreement, che come si è visto in precedenza non mira semplicemente a comprare o vendere azioni societarie – bensì è preordinato a regolamentare convenzionalmente l’acquisto del controllo di una società target – di angloamericano non ha solamente il nome: l’intero contratto in ogni sua clausola è redatto rigorosamente in lingua inglese.

Tale scelta linguistica ha essenzialmente un triplice fondamento. Il primo attiene al fatto che l’utilizzo della lingua inglese è giustificato dalla tipologia di negozio giuridico. Il SPA non è espressamente disciplinato dal diritto italiano come autonoma fattispecie contrattuale, dunque in nessuna parte del codice civile è possibile rinvenire una qualsivoglia disciplina organica, men che meno è possibile trovare un minimo accenno di regolamentazione parziale alcuna[3].

La seconda ragione attiene ad un’esigenza funzionale: la presenza di criteri di collegamento con un determinato Paese non esclude l’esistenza di legami con altri o la presenza di interessi fondamentali anche al di fuori di una specifica nazione. A ben vedere, contrariamente, la prassi in tema di operazioni sulle partecipazioni sociali si muove proprio in questo ultimo senso, ossia evidenziando in maniera significativa l’esistenza di interessi commerciali extra nazionali. Esempio pratico, tutto fuorché inconsueto, è il caso di una S.p.A. italiana che venga acquisita da una S.p.A. tedesca; o ancora – altra fattispecie tipica – è il caso di una S.r.l. americana che venga acquisita da un’altra S.r.l. connazionale, la quale appartiene però ad un gruppo di società la cui capogruppo è una S.p.A. giapponese[4]. Ciò che si deduce da questi esempi – non esaurienti l’ampio spettro dei casi in cui è possibile rinvenire l’esistenza di legami con Paesi terzi – è che gli interessi coinvolti in un sale and purchase agreement sovente non sono italiani e, più in generale, non hanno la stessa nazionalità. In tal senso, è indubbiamente più funzionale negoziare adoperando la lingua comune del mondo degli affari, che al giorno d’oggi è notoriamente l’inglese.

La terza e ultima ragione attiene ad un’esigenza utilitaristica: in un’ottica meramente negoziale, redigere un unico contratto in una sola lingua (inglese) non solo amplia sensibilmente la platea dei possibili interessati[5], ma evita problemi con riguardo alla traduzione e all’interpretazione di termini linguistici qualora il seller optasse per stendere più contratti in più lingue. Si immagini in concreto la posizione del seller: il signor Mario Rossi, socio di maggioranza della società target, è fortemente intenzionato a vendere la sua cospicua partecipazione sociale il prima possibile. Per incrementare le sue chance in ordine all’ottenimento di questo risultato, è ben consapevole di dover destare l’attenzione non solo di acquirenti nazionali, ma di una platea internazionale di buyers. Ebbene, quale modo migliore di promuovere la compravendita della sua partecipazione di controllo con una gara di acquisto[6] redatta in una lingua chiara e condivisa da altri buyers stranieri? Se ci si sofferma sul quesito risulta evidente che stendere un unico contratto in lingua inglese sia una scelta utile, strategica, per il signor Rossi. Contrariamente, la redazione di più accordi in diverse lingue sarebbe un’operazione – ancorché dispendiosa – non affatto lungimirante: la prassi negoziale insegna che le interpretazioni di termini giuridici, soprattutto se appartenenti a lingue diverse, rappresentano terreno fertile per il sorgere di dispendiosi contenziosi.

Le difficoltà di inquadramento del SPA: il caso dei recitals

Dalle nozioni e dal profilo giuridico illustrati sin ora si evince il sale and purchase agreement non sia espressamente regolamentato delle categorie del diritto contrattuale italiano. L’operazione di cessione di partecipazioni sociali si basa sull’enorme sforzo negoziale commesso dalle parti, il quale si traduce in istituti e clausole aliene rispetto al nostro ordinamento. “Recitals”, “certain definitions”, “representations and warranties”, “closing” sono tutte costruzioni contrattuali[7] tipiche di un SPA, strutture negoziali appartenenti al common law che a causa della loro specificità sono sovente non inquadrabili all’interno degli estremi dei tipici istituti civilistici del nostro ordinamento. Qui di seguito si analizzerà sommariamente quali sono le maggiori problematiche inerenti all’inquadramento dei recitals, lasciando ai successivi due articoli l’analisi delle altre clausole tipiche di un sale and purchase agreement.

Punto di partenza è la seguente promessa: le parti di un sale and purchase agreement possono, in un’apposita clausola, scegliere di utilizzare un determinato diritto nazionale per interpretare i termini negoziali, per risolvere eventuali controversie e, più in generale, per governare l’operazione intera[8]. Questa disamina prende in considerazione l’ipotesi in cui il seller e il buyer scelgano come diritto applicabile quello della nazione Italia, pertanto, in questo senso, occorre chiedersi se tutte le clausole del SPA siano valide per il diritto italiano. Questo quesito, tutt’altro che teorico, si traduce nella fattispecie in cui il giudice o l’arbitro eventualmente aditi per dirimere una determinata controversia sorta tra le parti siano chiamati a valutare se le clausole inserite negli accordi siano conformi o contrarie a norme imperative. Tale vaglio di conformità generalmente crea non poche problematiche al giurista italiano.

I recitals costituiscono una parte tipica di un SPA e si collocano all’inizio di questo costrutto giuridico. Nel mondo anglosassone ed americano costituiscono la parte iniziale del testo contrattuale in cui le parti chiariscono chi sono i soggetti dell’operazione e successivamente compiono vicendevolmente una serie di premesse generali. Queste dichiarazioni sono essenzialmente deputate a descrivere i presupposti della compravendita e, nel caso di un SPA, sono certamente indirizzate a fornire alla controparte determinate informazioni circa la causa della stessa, nonché informazioni indirettamente collegate all’oggetto contrattuale. Al netto del fatto che nel nostro ordinamento tali recitals non hanno un seguito rilevante – e che pertanto è tendenzialmente insolito imbattersi negli stessi in una compravendita tradizionale – bisogna comunque domandarsi come questi recitals debbano essere interpretati alla luce del diritto italiano qualora buyer e seller decidano di adottare l’ordinamento italiano come diritto di riferimento per il governo dell’operazione.

Ebbene, alla luce del codice civile italiano, non è certa l’efficacia di tali recitals e men che meno il grado di vincolatività che ne consegue dalla loro stesura. Si pensi alla situazione nella quale il seller abbia scritto tre dichiarazioni specifiche nei recitals:

- che egli stesso ricopra una posizione di leadership in un determinato settore del commercio nazionale;

- che la società target sia opportunatamente provvista delle autorizzazioni antitrust per effettuare legalmente la vendita di un prodotto attraverso grandi distribuzioni;

- che la società target abbia conseguito per diversi anni utili rilevantissimi e che pertanto, con un certo grado di certezza, possa assicurarne altrettanti in futuro.

Ebbene, cosa accadrebbe se a conclusione del SPA, il buyer dovesse malauguratamente scoprire che il seller non ricopre alcuna posizione rilevante nel settore commerciale di riferimento? O che la società target sia sprovvista delle suddette autorizzazioni? O, in ultima istanza, che nonostante la lodevole gestione della società target da parte del buyer e senza il verificarsi di avvenimenti “esterni” nocivi all’amministrazione societaria, la società target abbia avuto un drastico calo della performance in termini di utili? La risposta ai quesiti non è univoca e, come la stragrande maggioranza delle volte in cui il diritto è chiamato a dare una risposta, dipende da alcune variabili.

Occorre notare, prima di tutto, che esistono diverse tipologie di promesse e che non necessariamente esse, per il semplice fatto di essere inserite nei recitals, possano rappresentare gli estremi di una dichiarazione di garanzia, la quale ben potrebbe costituire leit motiv per domandare un risarcimento del danno[9]. Le premesse inserite nei recitals possono riguardare diversi – ma egualmente rilevanti – profili giuridici come la qualità delle parti, la causa[10] del contratto, le informazioni riguardanti determinate autorizzazioni[11] o lo stato patrimoniale della società target. Essenzialmente, non tutte le tipologie di dichiarazioni possono condizionare l’efficacia di un SPA.

Si presti maggiore attenzione ai tre recitals presi precedentemente ad esempio. La prima premessa riguarda senza dubbio la qualità delle parti. Nel caso specifico, del seller. A ben vedere, la notizia che il seller non ricopra realmente alcuna posizione di leadership nel panorama commerciale di riferimento rappresenta certamente una notizia mendace; tuttavia, la falsità attiene ad una dichiarazione riguardante il seller e non già la target oggetto del SPA, sicché potrebbe non esservi concretamente o direttamente un danno da risarcire per il buyer.

Contrariamente, la seconda dichiarazione, ossia quella attinente al certificato possesso da parte della società target delle autorizzazioni dell’antitrust, è qualitativamente differente dalla prima: il paventato e mendace possesso delle autorizzazioni antitrust – necessarie al buyer per compiere attività d’impresa – rappresenta senza dubbio un concreto danno all’efficacia del SPA. Nel merito, il nulla osta da parte delle autorità indipendenti è senza dubbio alcuno un asset cruciale e funzionale per il corretto esercizio del diritto in capo al buyer di svolgere attività imprenditoriale.

Per quanto concerne la terza premessa del seller – tipico caso di informazione riguardante lo stato patrimoniale – qualora egli affermi che la società target abbia svolto per anni una determinata attività imprenditoriale con il risultato di aver conseguito rilevantissimi utili, tale dichiarazione può non essere considerata alla stregua di una mera descrizione storica dei fatti. A ben vedere, l’informazione resa dal seller può assurgere ad una dichiarazione ben più carica di significato: non è irrituale, infatti, che i dati inerenti allo status economico della società target possano rappresentare una implicita garanzia per il futuro, nonché un incentivo ad acquisire la società target. Questa premessa presa in esame – qualora il buyer abbia amministrato diligentemente la società acquistata e quindi non abbia cagionato colposamente o dolosamente la diminuzione degli utili – potrebbe generare una legittima domanda di indennizzo nel momento in cui non dovesse realizzarsi. Essenzialmente, se il calo degli utili societari non è da imputarsi alla cattiva amministrazione del buyer e men che meno ad avvenimenti esterni, è opportuno prendere in considerazione la possibilità che il seller abbia reso informazioni mendaci in ordine a trarre in inganno il buyer.

La distinzione tra una mera premessa di stampo informativo e una dichiarazione concernente una (implicita) garanzia è tutto fuorché netta. I dubbi interpretativi inerenti all’efficacia e al grado di vincolatività dei recitals si concentrano anche e soprattutto su tale punto.

In sintesi, non è corretto asserire che i recitals non possano costituire garanzie dal carattere vincolante. Qualora i recitals, infatti, implichino garanzie o promesse inerenti al principio di responsabilità precontrattuale, essi potrebbero legittimare una richiesta di indennizzo qualora fossero violati; parimenti, è evidente che possano esistere recitals di natura meramente informativa. Al netto della considerazione per la quale la distinzione tra i recitals-garanzie e i recitals-informativi sia fumosa e tutto fuorché definita, questi ultimi non sono idonei a cagionare un’alterazione negativa dell’efficacia di un sale and purchase agreement e, pertanto, non possono implicare il corretto esercizio di tutela risarcitoria.

Terminato questo spaccato introduttivo, si procede nel successivo elaborato con la disamina dettagliata delle prime clausole di un tipico sale and purchase agreement.

[1] Il common law è una tipologia di ordinamento giuridico di matrice britannica. Essa si fonda essenzialmente non già nella codificazione delle leggi e sugli atti normativi del potere legislativo – fattispecie che connota il sistema di civil law, il quale deriva dal diritto romano – bensì sul concetto di precedent, inteso come “precedente giurisprudenziale”. Nel merito, sebbene preliminarmente, si segnala che ai sensi del principio dello stare decisis un giudice adito a pronunciare sentenza su una controversia la quale abbia ad oggetto una fattispecie precedentemente trattata, debba attenersi obbligatoriamente al principio di diritto precedentemente espresso. Questo principio trova una singolare ed affascinante eccezione: l’overrulling. Cfr. Sistemi giuridici comparati, A. Gambaro, Rodolfo Sacco, Utet Giuridica.

[2] Nei sistemi di common law esistono categorie giuridiche e principi contrattuali alieni rispetto al nostro sistema giuridico. A titolo esemplificativo si segnalano: il trust, i recitals, il closing, il precedent, le representations & warranties, le conditions precedent, l’undertakings of the seller, le certain definitions. Cfr. Sistemi giuridici comparati, ibidem.

[3] Si noti bene: all’interno del codice civile italiano esistono, a ben vedere, specifiche norme deputate alla regolamentazione del trasferimento di azioni o di quote sociali (ad esempio la disciplina descritta nel dispositivo dell’articolo 2355 c.c.); tuttavia, nessuna di queste discipline regola quello che è l’oggetto del SPA, ossia la compravendita – generalmente intesa come operazione straordinaria – di una partecipazione di controllo di una società.

[4] A ben vedere è del tutto tipico che, qualora un SPA celi alle sue spalle rilevanti interessi extra nazionali, vi siano ingenti gruppi societari che si trovino nella posizione di dover trattare con società appartenenti ad altre nazioni. Ciò significa che la trattativa debba essere regolamentata o con apposita clausola applicable law, circostanza la quale non è sempre agevole da determinare, o alla luce del diritto internazionale privato. Ebbene, per ovviare a negoziazioni delicate, è usuale che una parte del SPA utilizzi come soggetto dell’operazione un’apposita società costituita all’uopo nella stessa nazione della controparte. Questo tecnicismo, ossia il costituire una società “scatola vuota”, è un modo legale per evitare l’utilizzo di norme internazional-privatistiche, in quanto la società “scatola vuota” sarebbe disciplinata dalla medesima legge dell’altra parte negoziale. Cfr. Il sale and purchase agreement: un contratto commentato, ibidem.

[5] In ordine alla miglior comprensione, si provi ad immedesimarsi con il seller, il quale voglia vendere il prima possibile – e con il più proficuo guadagno – la propria partecipazione di controllo: in tal senso, ampliare la platea di buyers è senza dubbio una strategia lungimirante. Inoltre, estendere la ricerca oltre i confini nazionali risulta essere una scelta strategica anche in considerazione del fatto che tendenzialmente un SPA ha una rilevanza economica importante, il ché automaticamente restringe il numero di possibili acquirenti. Cfr. Il sale and purchase agreement: un contratto commentato, ibidem.

[6] In via del tutto preliminare, si segnala che il primo incontro tra seller e buyer può avvenire anche mediante un’apposita gara privata tra i potenziali buyers. In questo caso, essenzialmente, il seller effettua un invito a manifestare interesse all’acquisto di una target; successivamente, qualora vi fossero risposte affermative da parte degli interessati, allora egli invierebbe a ciascuno di costoro una identica proposta di acquisto. Cfr. Mergers & Acquisitions, ibidem.

[7] I termini appena evidenziati stanno a significare rispettivamente: le premesse generali all’operazione straordinaria (recitals); la corretta interpretazione di alcuni termini – appositamente scelti – resa in maniera pattizia dalle parti (certain definitions); le dichiarazioni di garanzia rese vicendevolmente dalle parti (R&W); il perfezionamento della cessione di partecipazioni sociali (closing).

[8] Questa clausola prende il nome, tendenzialmente, di “Applicable law”. Cfr. Mergers & Acquisitions, ibidem.

[9] In questo senso, la domanda di risarcimento del danno è interpretata secondo il principio della responsabilità precontrattuale sancito nel dispositivo dell’art. 1337 c.c. il quale prevede che le parti, ad ogni modo, non hanno l’obbligo di concludere il contratto poiché la libertà contrattuale è tutelata dall’ordinamento; tuttavia, esse hanno – parimenti – il dovere di comportarsi secondo correttezza e buona fede, ossia in modo da non recarsi alcun danno.

[10] La causa del contratto, disciplinata ai sensi degli artt. 1343 e seguenti, è, fondamentalmente, la funzione economico sociale del contratto.

[11] Le premesse inerenti alle autorizzazioni sovente richiesti per il corretto svolgimento dell’attività di impresa sono solite essere definite “premesse – condizioni”. Cfr. Mergers & Acquisitions, ibidem.

[1] La denominazione “sale and purchase agreement” vuol dire letteralmente: “accordo di compravendita”. Tuttavia, con questo termine – che ha origine nel mondo giuridico angloamericano – si allude al contratto di cessione di partecipazioni sociali. Sovente, è possibile imbattersi anche nella denominazione “shares purchase agreement”, la quale può essere correttamente tradotta con “contratto di compravendita di azioni sociali”. Qualora si volesse dedicare maggiore attenzione al tema della denominazione, si vd., Il Sale and Purchase Agreement: un contratto commentato, G. De Nova, Giappichelli Editore, terza edizione.

[2] Sul punto, si ricorda che il dispositivo dell’art. 1321 c.c. sancisce che: “il contratto è l’accordo di due o più parti per costituire, regolare o estinguere tra loro un rapporto giuridico di natura patrimoniale”; in maniera integrativa, l’art. 1325 c.c. evidenzia invece quattro requisiti necessari: l’accordo delle parti, la causa, l’oggetto e la forma (qualora risulti sia prescritta dalla legge sotto pena di nullità).

[3] In questo senso, l’operazione di cessione di partecipazioni sociali è un insieme di negozi giuridici peculiari, tra i quali vi è il contratto di vendita delle partecipazioni societarie in senso stretto (sale and purchase agreement): la compravendita, dunque – sebbene consista nel cuore dell’oggetto contrattuale – non rappresenta la clausola maggiormente complessa da regolamentare, tantomeno la più rilevante sotto il punto di vista dello sforzo negoziale.

[4] D’ora in avanti nella trattazione si utilizzerà l’acronimo “SPA” per alludere al “sale and purchase agreement”.

[5] Si pensi, a titolo esemplificativo, ad un sale and purchase agreement in cui non vi siano obbligazioni particolari o in cui si fosse in presenza di poche dichiarazioni di garanzie prestate tra le parti; parimenti, si consideri il caso in cui vi siano discipline particolarmente agevolatrici con riguardo agli indennizzi, o in cui non ci sono condizioni sospensive.

[6] Allegati tipici di un sale and purchase agreement sono i vari contratti ancillari, determinati verbali di assemblea, gli atti notarili di cessione, i patti parasociali, i contratti di deposito dal caso, i contratti di servizio firmati al closing o i negozi giuridici inerenti al de-branding.

[7] Sul punto, il codice presenta due diverse modalità di trasferimento dei titoli azionari. La prima modalità, ossia quella della girata, è sancita all’interno del dispositivo dell’art. 2355: “Il trasferimento delle azioni nominative si opera mediante girata autenticata da un notaio o da altro soggetto secondo quanto previsto dalle leggi speciali. Il giratario che si dimostra possessore in base a una serie continua di girate ha diritto di ottenere l’annotazione del trasferimento nel libro dei soci, ed è comunque legittimato ad esercitare i diritti sociali; resta salvo l’obbligo della società, previsto dalle leggi speciali, di aggiornare il libro dei soci”. La seconda modalità, ossia quella riguardante Il trasferimento delle azioni nominative con mezzo diverso dalla girata, si opera a norma dell’articolo 2022, il quale recita: “il trasferimento del titolo nominativo si opera mediante l’annotazione del nome dell’acquirente sul titolo e nel registro dell’emittente o col rilascio di un nuovo titolo intestato al nuovo titolare. Del rilascio deve essere fatta annotazione nel registro”.

[8] Per approfondire il concetto di target come “bene vivo”, si veda il paragrafo 9.2 del primo capitolo de Il sale and purchase agreement: un contratto commentato, ibidem.

[9] Letteralmente: “il prezzo delle azioni sociali”.

[10] In questa sede si segnala un tema che verrà approfondito successivamente con riguardo al purchase price: il fatto che la target sia un “bene vivo” rende difficoltoso l’accertamento del corretto purchase price. A ben vedere, essendo la target una società di due o più persone le quali decidono di conferire beni o servizi per l’esercizio in comune di un’attività economica allo scopo di dividerne gli utili, il suo patrimonio sociale è inevitabilmente un valore economico variabile, ossia dipendente dalla gestione amministrativa della società nonché da avvenimenti contingenti ed imprevedibili.

[11] Le trattative precontrattuali possono avvenire in due modi: o con una vera e propria gara tra i diversi buyers, dunque attraverso la stesura di un’unica proposta da parte del seller (il quale dovrà scegliere infine il purchase price più conveniente); oppure attraverso una trattativa individuale cosiddetta one-to-one. Si vd. Il sale and purchase agreement: un contratto commentato, ibidem.

[12] Letteralmente: “lettera di intenti”.

[13] Nel gergo degli affari questa clausola è conosciuta altresì come “confidentiality agreement”, ossia “accordo di confidenzialità”.

[14] Fermo restando che la trattazione completa della scrittura privata in questione sarà svolta nel successivo articolo, in questa sede si noti che – in via preliminare – la due diligence è un’attività di indagine posta in essere vicendevolmente dal buyer e dal seller in ordine a certificare nella maniera più accurata possibile le qualità della rispettiva controparte. Una due diligence può essere preventiva al signing o antecedente al closing; può essere full o limited. Per approfondire in maniera squisitamente tecnica le tipologie di due diligence con particolare riguardo al loro svolgimento, si vd. Mergers & Acquisitions, M. Dallocchio, G. Lucchini, M. Scarpelli, Egea, 2015.

[15] Il termine signing indica l’atto di firmare il sale and purchase agreement. Questo particolare momento dell’operazione non permette ancora l’efficacia traslativa del trasferimento del possesso.

[16] Sul punto, si noti che solamente con il closing si avrà la traditio della partecipazione sociale con i conseguenti effetti giuridici tra le parti.

[17] Le representations & warranties sono sovente indicate con l’acronimo “R&W”. Senza anticipare l’analisi dei successivi articoli, in questa sede si evidenzia che le R&W rappresentano peculiari dichiarazioni di garanzia con le quali il buyer, ma soprattutto il seller, rendono informazioni sullo stato della res contrattuale. Si noti, in particolare, che le asserzioni effettuate in questa clausola non hanno valore di narrazione storica, bensì fungono da garanzia che le cose siano così come le si dichiara. Cfr. Il sale and purchase agreement: un contratto commentato, ibidem.

[18] L’interim period, è – in prima istanza – il periodo temporale che intercorre tra il signing e il closing. Tale periodo di tempo termina con la cosiddetta closing data, la quale è solitamente una data mobile. L’interim period è caratterizzato dal fatto che il buyer vuole evitare il più possibile eventuali modifiche sostanziali e/o pregiudizievoli della target oggetto della compravendita di partecipazioni sociali; parallelamente, il seller e la target, nella pendenza del termine, certamente desiderano continuare l’ordinaria gestione del proprio business nella maniera più autonoma possibile.

[19] Il closing è, fondamentalmente, l’atto con cui le parti perfezionano il sale and purchase agreement. Essenzialmente, è un negozio giuridico che avviene successivamente all’interim period, con il quale – presa coscienza dell’avveramento o del non avveramento delle dichiarazioni di garanzia postulate nelle representations & warranties – avviene in concreto il pagamento del purchase price e il trasferimento della partecipazione sociale, nonché la cessione del controllo amministrativo della target qualora la res contrattuale consista in uno stock of shares di comando.

[20] La denominazione “M&A” sta per mergers & acquisitions, ossia: “fusioni” (di società) e “acquisizioni” (di partecipazioni sociali).

[1] Si noti, a tal riguardo, come nel gergo giuridico si è soliti definire il procedimento di cessione di partecipazioni sociali “operazione straordinaria”. Tale termine definitorio deriva dal fatto che il negozio giuridico in questione, caratterizzato da un susseguirsi di atti, negoziazioni e dichiarazioni di garanzia, produce non già la mera compravendita di titoli azionari, bensì la cessione del comando di una società definita “target”. Cfr. Operazioni straordinarie, a cura di Ceppellini Lugano & Associati, IPSOA Manuali, II edizione, Wolters Kluwer, 2020.

[2] Comprendere cosa sia una partecipazione sociale vuol dire identificare l’an dello strumento contrattuale utilizzato per la compravendita di azioni societarie, ossia il sale and purchase agreement. Essenzialmente, la partecipazione sociale rappresenta l’insieme dei diritti e dei doveri di cui un determinato soggetto, il socio, può godere in virtù dei conferimenti versati alla società da egli stesso. La partecipazione sociale è misurata in “azioni”, particolari titoli di credito che forniscono una vasta gamma di diritti patrimoniali e/o amministrativi. Per approfondire i caratteri sostanziali di una partecipazione sociale, si consulti Società, IpsoaInPratica, Wolters Kluwer, 2020.

[3] Letteralmente: “pacchetto di azioni”. Si tratta di una terminologia nota al mondo degli affari, con la quale si allude ad un insieme di azioni ideato e considerato esclusivamente nel suo insieme. Un pacchetto azionario, dunque, sottende necessariamente una pluralità di titoli di credito; sovente, rappresenta una quota di capitale sociale sufficiente a consentire il controllo della società.

[4] A ben vedere, i diritti contenuti in un’azione societaria sono numerosi e qualitativamente differenti. Essenzialmente, dottrina e giurisprudenza sono concorde nel riconoscere due categorie di diritti scaturenti dalle azioni: diritti corporativi di natura patrimoniale e diritti corporativi di natura amministrativa. A titolo esemplificativo si segnala – per la prima tipologia – il diritto alla distribuzione degli utili (ex art. 2350 c.c.), il diritto al rimborso della quota allo scioglimento della società (ex 2437 c.c.), il diritto di opzione (ex art. 2441 c.c.), il diritto di assegnazione gratuita di nuove azioni (ex art. 2442 c.c.), diritto di recesso (ex art. 2437 c.c.); per la seconda categoria: il diritto di intervenire in assemblea (ex art. 2370 c.c.), il diritto di candidarsi a cariche sociali (ex art. 2480-bis c.2), il diritto di voto (ex art. 2351 c.c.), il diritto di chiedere la convocazione dell’assemblea (ex art. 2367 c.c.), il diritto di chiedere il rinvio dell’assemblea (ex art. 2374 c.c.), il diritto di informare il collegio sindacale (ex art. 2408 c.c.), il diritto di informare l’autorità giudiziaria (ex art. 2409 c.c.). In ordine al miglior apprendimento della disciplina societaria in questione, si vd. Società, ibidem.

[5] Il capitale sociale, noto per essere un “valore storico”, dev’essere distinto dal patrimonio sociale. Quest’ultimo è un valore variabile in quanto rappresenta il valore economico dei risultati della gestione di esercizio imprenditoriale; il capitale sociale, invece, è essenzialmente una posta fissa che esprime la valutazione in danaro dei conferimenti compiuta nell’atto costitutivo della società. Società, ibidem.

[6] Sul punto, si segnala l’art. 2355 c.c. il quale disciplina la circolazione delle azioni.

[7] A ben vedere, una partecipazione sociale può essere eterogena. Nel merito, il Legislatore ha previsto con apposito riferimento codicistico una disciplina per la corretta immissione di diverse categorie di azioni, le quali offrono distinte tipologie di diritti. Il dato normativo in questione è il dispositivo dell’art. 2348 c.c. il quale sancisce, al secondo comma, che “Si possono tuttavia creare, con lo statuto o con successive modificazioni di questo, categorie di azioni fornite di diritti diversi anche per quanto concerne la incidenza in perdite. In tal caso la società, nei limiti imposti dalla legge, può liberamente determinare il contenuto delle azioni delle varie categorie”.