L’operazione di acquisizione societaria – Parte II

a cura del Dott. Andrea Minieri

Le scritture precedenti il sale and purchase agreement

Ora che si è compresa la natura del sale and purchase agreement – con particolare riguardo alla sua struttura nonché alle sue peculiarità giuridiche, che lo rendono unico nel panorama della contrattualistica italiana – è possibile procedere con la disamina delle sue singolari clausole.

La prima parte di questa trattazione è volta all’analisi delle scritture che, tipicamente, precedono il signing di un sale and purchase agreement.

Punto di partenza è la seguente domanda: in che modo il buyer e il seller entrano in contatto? O meglio: esistono delle metodologie di negoziazione già definite delle quali le parti si avvalgono?

La risposta a questi interrogativi è affermativa. La prassi riguardante le operazioni sulle partecipazioni sociali evidenzia due differenti modalità con le quali le parti di un SPA possono iniziare a negoziare. La prima è la cosiddetta gara privata[1], mentre la seconda è la trattativa “one-to-one”[2].

La gara privata

La gara privata è senza dubbio la metodologia di negoziazione meno utilizzata[3]. Qualora un seller decida di ricorrere a tale metodologia di ingaggio, egli redigerà un documento che vagamente è assimilabile ad un’offerta al pubblico ex art. 1336[4]. Nello specifico, il venditore procederà alla stesura di unico testo in lingua inglese contenente una generica presentazione della società target e, una volta redatto il testo, lo sottoporrà all’attenzione di una platea di buyers invitandoli a manifestare interesse.

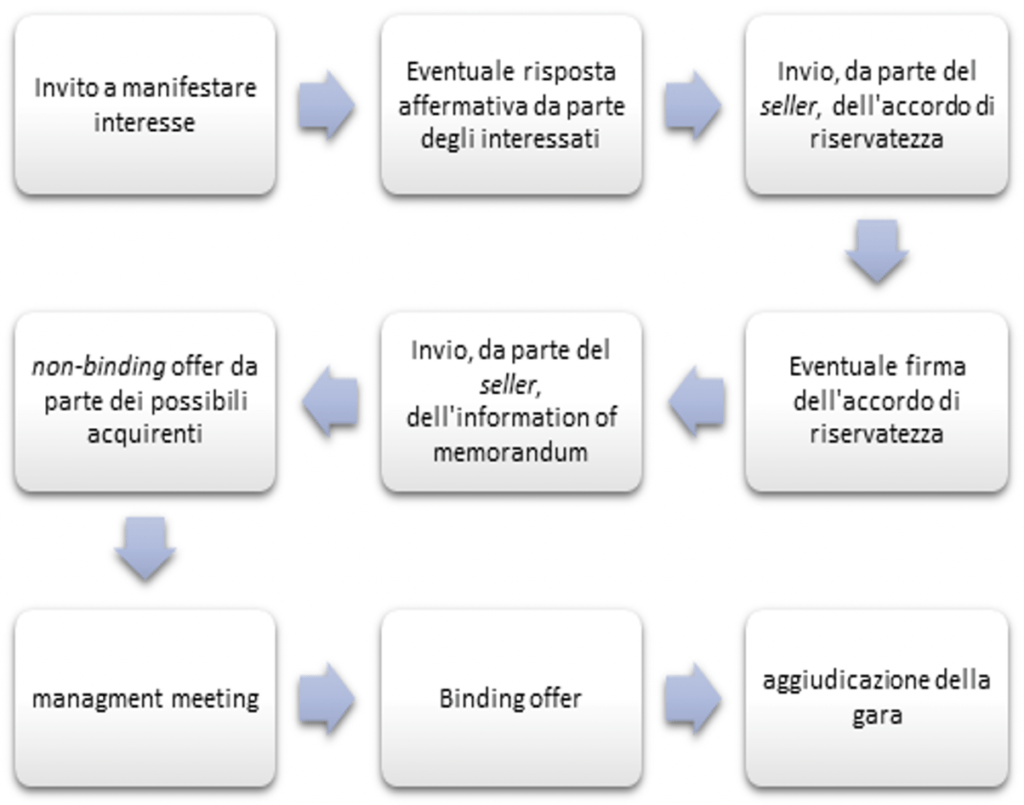

La gara privata prevede una successione di numerosi atti o dichiarazioni. Di seguito, i momenti maggiormente rilevanti:

- L’invito a manifestare interesse all’acquisto da parte del seller;

- L’eventuale risposta affermativa degli interessati;

- L’invio della proposta di acquisto a ciascuno degli interessati da parte del seller;

- L’offerta (non vincolante) di rilancio da parte dei buyers;

- L’aggiudicazione della gara in capo al buyer che ha offerto il prezzo maggiore.

Tale sequenza negoziale è “aliena” rispetto al codice civile, il quale non prevede né l’invito a manifestare interesse, tantomeno la risposta di avere interesse. A ben vedere, l’offerta al pubblico ex art. 1336 c.c. – ossia l’istituto giuridico che maggiormente si avvicina all’invito a manifestare interesse – chiarisce in maniera inequivocabile che per aversi una valida proposta di acquisto debbano sussistere gli estremi essenziali del contratto in questione. Nel caso specifico di una procedura di gara privata ciò evidentemente non avviene, in quanto ancora non esistono i presupposti idonei a configurare gli estremi della proposta[1]. In altri termini: l’invito a manifestare interesse, tipico di una gara privata, non solo non esiste nell’ordinamento giuridico italiano, ma non presenta neanche i caratteri di un’offerta al pubblico.

E purtuttavia, chiarito che il codice civile non conosca questo peculiare invito a manifestare interesse, è opportuno considerare la lettera della Relazione al Codice Civile, la quale afferma pacificamente che: “l’offerta al pubblico per essere considerata come proposta deve contenere gli elementi essenziali del contratto a cui conclusione è diretta in modo che l’offerta al pubblico si possa differenziare dagli inviti ad offrire, i quali mirano ad orientare gli interessati e a provocarne eventuali proposte[2]”.

Alla luce del dato scritto nella Relazione al Codice Civile, documento il quale sovente è – a torto – trascurato, sembra corretto contemplare l’esistenza di un “invito ad offrire”, inteso non già alla stregua di una proposta giuridicamente intesa[3], quanto come una sorta di offerta al pubblico senza gli estremi essenziali del contratto alla cui conclusione è diretta. Insomma, si tratta di una dichiarazione deputata a provocare eventuali proposte, un istituto giuridico straordinariamente simile all’invito a manifestare interesse, tipico di un sale and purchase agreement[4].

Determinato cosa (non) sia l’invito a manifestare interesse, segue il procedimento della gara privata.

Il seller, dopo aver ricevuto eventualmente responsi positivi in conseguenza dell’invito a manifestare interesse, invia un documento ai possibili acquirenti ponendo delle condizioni fisse e un prezzo minimo insindacabile[5]. Si immagini il seguente caso concreto. Il signor Mario Rossi, intenzionato a cedere la propria partecipazione sociale di controllo, opta per il procedimento di gara privata. Una volta contattati gli eventuali interessati – ossia coloro che hanno dapprima risposto positivamente all’invito a manifestare interesse – e sentiti i suoi legali e i consulenti finanziari, invia agli interessati un documento il cui contenuto, semplificando brutalmente, è: “Gentili interessati, la partecipazione sociale oggetto del SPA ha un prezzo minimo di 100 (prezzo minimo) ed è in vendita alle condizioni “X” e “Y” (condizioni fisse). L’offerta è valida fino allo scadere del termine “Z”.”.

Preso atto di questo documento (e soprattutto del prezzo e delle condizioni poste a condizione!) i buyers interessati decideranno se rifiutare l’offerta e dunque rinunciare alla compravendita, o se partecipare alla gara privata inviando un’offerta di rilancio al seller. Qualora rifiutassero, la negoziazione terminerebbe; qualora invece essi ritenessero l’offerta interessante, invierebbero una contro offerta con un nuovo prezzo di rilancio: il signor Rossi sarà successivamente chiamato ad analizzare le offerte dei buyers e – a seguito di singolari meetings con i legali e i consulenti degli interessati – a scegliere il buyer che abbia offerto il purchase price maggiore.

La peculiarità della gara privata sono essenzialmente due. La prima consiste nel fatto che il seller non instaura una trattazione duratura nel tempo (anzi, nel nostro caso: il signor Mario Rossi non ha alcuna intenzione di trattare né le condizioni, men che meno il prezzo della propria partecipazione; quello che cerca di ottenere, contrariamente, è entrare in contatto con il buyer disposto a pagare di più per la sua partecipazione sociale). La seconda peculiarità, invece, consiste nel fatto che questa “negoziazione” sia in realtà un procedimento pressoché unilaterale e, pertanto, difficile da considerarsi alla stregua di una concreta contrattazione; a ben vedere, si tratta di una mera offerta da parte del venditore che – proprio per il suo carattere “blindato” – nella prassi delle operazioni straordinarie non trova affatto un seguito rilevante[6]. Una volta accettato l’accordo proposto dal seller, l’operazione è volta al termine: non resta che negoziare le modalità di pagamento.

La negoziazione one-to-one

La negoziazione one-to-one è l’alternativa negoziale a disposizione delle parti. Essenzialmente, si configura come un procedimento in cui il seller contatta singolarmente un determinato buyer perché presume possa esserci una seria possibilità che quest’ultimo sia interessato all’acquisto[7]. In questa metodologia alternativa non vi è alcuna gara privata, bensì una tradizionale contrattazione acquirente-venditore: se le parti saranno vicendevolmente interessate al negozio, allora inizierà la costruzione dell’operazione straordinaria; se, invece, le parti non avranno un comune interesse, allora il sale and purchase agreement semplicemente non vedrà luce.

Appare evidente la differenza sostanziale tra i due metodi. La gara privata è un procedimento che è in realtà difficilmente definibile come tale; si tratta più verosimilmente di un accordo predisposto a monte dal seller che presenta un margine di manovra estremamente irrilevante: il buyer può semplicemente rilanciare un prezzo, senza in alcun modo poter esprimersi circa le modalità di acquisto o circa le condizioni “blindate” poste dal seller. Nella trattazione one-to-one, invece, il SPA conclusivo sarà il frutto di una squisita negoziazione delle parti, le quali – ancorché con non poche difficoltà – tradurranno le loro rispettive volontà in clausole convenzionali.

Il sale and purchase agreement descritto nel primo articolo, ossia quella complessa operazione che inizia con letter of intent e che termina con il closing, è il frutto di una negoziazione one-to-one. Si proseguirà con la sua analisi in questo e nel successivo capitolo.

Il Non Disclosure Agreement

Una compravendita di partecipazioni sociali è un’operazione che, tendenzialmente, si protrae nel tempo per mesi e talvolta – nel caso di operazioni complesse – per anni[8]. Trasformare il proprio interesse economico in clausole contrattuali e trovare – con l’altra parte negoziale – un accordo quadro su di esse, vuol dire presenziare a tavoli di articolate trattazioni per lunghi periodi di tempo. Non solo: fondamento ineludibile di un buon accordo di M&A sono le informazioni a disposizione delle parti, senza le quali seller e buyer non avrebbero punti di riferimento per poter negoziare o avanzare pretese.

Si immagini la seguente fattispecie: la signora Francesca Bianchi, socio unico di una S.p.A. leader nazionale del settore dell’automobilismo, decide di acquisire la partecipazione sociale di controllo del già noto Mario Rossi, socio di maggioranza di una modesta S.r.L. operante nello stesso settore.

Le motivazioni che spingono la sig.ra Bianchi ad acquisire il pacchetto azionario del signor Rossi attengono essenzialmente a ragioni di mercato: sebbene la sua S.p.A sia da decenni leader del settore, recentemente la società del signor Rossi ha saputo distinguersi tra la concorrenza con una crescita in termini economici fuori dal comune; in particolare, ciò che ha permesso alla S.r.L di ottenere un celere prestigio finanziario sono stati i meritori investimenti in particolari tecnologie, i quali hanno permesso al signor Rossi di sviluppare un rilevantissimo know-how[9] nel settore della produzione industriale.

Il signor Bianchi, dunque, vuole ottenere tale know-how della società rivale attraverso l’acquisizione della partecipazione di controllo, e per farlo intavola una lunga negoziazione in ordine alla stesura di un vincente sale and purchase agreement.

Quello che accade – durante i primi tavoli di negoziazione – è che i legali delle società della sig.ra Bianchi iniziano a chiedere informazioni inerenti alla società target[10]. Si inizia, come da prassi negoziale, con richieste generali e tipiche di un sale and purchase agreement per poi procedere, più cautamente, con la richiesta di informazioni maggiormente significative ed economicamente più rilevanti: i dati economici e finanziari riguardanti la produzione industriale, ivi compreso il suddetto know-how.

Ebbene, per il signor Rossi si concretizza un rischio considerevole: il know-how, il capitale intellettuale e le risorse intangibili sono proprietà il cui valore è intrinsecamente connesso alla loro segretezza; qualora esse non dovessero essere più tali, ossia dovessero diventare a disposizione di terzi concorrenti, perderebbero gran parte – se non tutto – il loro valore aggiunto. Nella fattispecie presa ad esempio, sia conseguentemente a specifiche richieste, sia a causa di un’approfondita due diligence, la sig.ra Bianchi potrebbe indubbiamente venire a conoscenza di dati rilevanti inerenti all’attività d’impresa del signor Rossi. Inoltre – nella più estrema delle ipotesi – potrebbe persino apprendere l’intero know-how, ottenendo de facto la possibilità di utilizzare in futuro, in maniera autonoma, quei beni immateriali e segreti.

Si comincia a delineare più marcatamente perché il know-how sia così estremamente prezioso. Una società o un’impresa che fondano il loro successo economico su di esso hanno l’imperativo di tutelarlo e di mantenerlo segreto durante le lunghe trattazioni. Evitare la divulgazione di informazioni rappresenta il leit motiv alla base della stesura di un non disclosure agreement, una scrittura giuridica conosciuta nel gergo degli affari anche come confidentiality agreement[11].

Essenzialmente, questa scrittura giuridica è un accordo di riservatezza, ossia un accordo di non diffusione delle informazioni che si acquisiscono vicendevolmente in sede di contrattazione. Da una parte, l’accordo sancisce il divieto di diffusione delle informazioni acquisite durante le trattative; d’altronde, le parti si obbligano a non sfruttare in proprio tali dati qualora le trattative non dovessero concludersi positivamente.

Alla luce di quanto affermato, nonché della prassi in materia, appare pacifico il perché non sembra esistere una complessa negoziazione che non prenda le mosse da un rigoroso accordo di confidenzialità: più le parti desiderano custodire le proprie informazioni – e così è nella quasi totalità dei casi – tanto più vi sarà la necessità ineludibile di sottoscrivere un dettagliato “N.D.A.”[12].

Per quanto concerne l’obbligatorietà del documento, gli impegni rivolti alla riservatezza non riguardano esclusivamente il buyer o singolarmente il seller. Un accordo di confidenzialità vincola generalmente ambedue le parti dell’operazione[13] poiché – nello svolgimento delle trattative – sia il seller, sia il buyer potrebbero acquisire dati ed informazioni economicamente rilevanti[14].

Nulla quaestio circa la natura contrattuale ex art. 1321 del non disclosure agreement. A ben vedere, non si tratta di un impegno non vincolante, men che meno di un gentleman agreements[15]: il confidentiality agreement è un negozio giuridico redatto, tra più parti, deputato alla regolamentazione pattizia di interessi aventi natura patrimoniale. Essenzialmente, è un contratto collegato al sale and purchase agreement.

La letter of intent

La letter of intent rappresenta non già una scrittura giuridica, quanto un vero e proprio momento – protratto nel tempo – in cui il venditore e l’acquirente manifestano le loro intenzioni di effettuare la compravendita della partecipazione sociale.

Il contenuto della lettera è fondamentalmente volto al vicendevole chiarimento circa le modalità di acquisto e di gestione dell’operazione, nonché – si badi bene – dello shares purchase price. Essenzialmente, contenuto tipico delle letters of intent riguarda le modalità di pagamento[16], le condizioni di acquisto, la gestione della due diligence[17] e il prezzo del pacchetto azionario.

Quest’ultimo aspetto, ossia che le parti scrivano nero su bianco per la prima volta – in un certo qual modo, a scatola chiusa[18] – un prezzo ipotetico relativo allo stock of shares, è estremamente importante dal momento in cui ci si ponga – ragionevolmente e in maniera opportuna – un’essenziale domanda: la lettera di intenti è o non è un documento vincolante[19]?

Questo interrogativo cela un problema di valore economico estremamente determinante. Qualora la letter of intent fosse infatti una scrittura deputata ad obbligare vicendevolmente le parti, allora significherebbe altresì che essa sarebbe concretamente un “pezzo” del sale and purchase agreement. E, se così fosse, allora il prezzo determinato in questo primo momento – al buio – condizionerebbe in maniera irreversibile l’intero procedimento a seguire.

Per ovviare a questa problematica – che nella migliore delle ipotesi condiziona irrimediabilmente l’intero SPA e che, nella peggiore, porta le parti in giudizio o innanzi ad un arbitrato[20] – buyer e seller hanno cura di adottare due differenti cautele. La prima consiste nell’inserimento all’interno delle lettere di intenti di frasi-cautelari come: “This document is not binding”[21]; il secondo, invece, consiste in un’indicazione dello shares purchase price con ampi intervalli di valore[22]: si pensi al già noto signor Rossi, il quale in una lettera di intenti comunichi al signor Bianchi: “il prezzo della partecipazione sociale sarà pattuito tra 100 e 300”. Questo secondo tecnicismo, anch’esso di natura cautelare, rende maggiormente difficile l’interpretazione della letter of intent – da parte di un giudice o di un arbitro – alla stregua di un contratto.

In estrema sintesi, dunque: la letter of intent è quella scrittura giuridica nella quale le parti di un SPA esternano vicendevolmente il loro intendimento circa la gestione generale dell’operazione. La natura di tale accordo, con particolare riguardo alla sua vincolatività, non è chiara né in dottrina, tanto meno in giurisprudenza; se da una parte la letter of intent non sembra presentarsi alla stregua di un contratto preliminare[23] – e dunque che non produca effetti obbligatori – tuttavia occorre tenere a mente che ciò che può evidenziare il carattere “vincolistico” di questa scrittura è essenzialmente il suo contenuto. In questo senso, sebbene le dichiarazioni non debbano considerarsi formalmente obbligatorie, buyer e seller dovrebbero prestare molta attenzione alla loro stesura: tastare il terreno negoziale con manifestazioni di volontà non sempre esclude l’impegno a dare seguito alle proprie intenzioni.

Un ultimo accenno a due particolari clausole tipiche di un sale and purchase agreement: l’exclusivity agreement[24] e il memorandum of understanding[25].

L’exclusivity agreement rappresenta una clausola[26] dal profilo rilevantissimo. Essenzialmente, è una scrittura giuridica deputata a rendere la negoziazione del SPA un’operazione esclusiva, ossia “privata” e inaccessibile a terzi. Più nello specifico, l’accordo di esclusività è una pattuizione con la quale le parti si impegnano a non contrattare parallelamente con altre parti. Nel gergo degli affari, tale negozio giuridico è anche noto come freeze out document – ossia “documento congelante” – proprio nel senso che è deputato a “congelare” la trattativa tra buyer e seller[27].

Il memorandum of understanding (conosciuto anche con l’acronimo “M.O.U.”) è, invece, un documento con le quali le parti segnano i punti e i profili sui quali hanno raggiunto già un accordo quadro[28]. E pur tuttavia, nel M.O.U. le parti sono solite indicare altresì le questioni sulle quali ancora vi è da negoziare acciocché – anche ad una attenta lettura della prassi in tema di SPA – sembra essere possibile intendere il memorandum of understanding alla stregua di un documento indicante sia i punti considerati acquisiti, sia quelli ancora soggetti a negoziazione.

La Due Diligence

Terminato lo “scambio epistolare” delle letters of intent e firmato il non disclosure agreement, l’operazione sulle partecipazioni sociali prosegue con la “fase” che più di ogni altra condiziona la proficuità di un sale and purchase agreement: la due diligence[29].

In ordine ad una corretta e precisa analisi di cosa sia l’attività di due diligence e del perché ricopra un ruolo così economicamente rilevante, si procede con un breve spaccato circa la ratio alla base di questa attività.

Come si è visto sin ora, il sale and purchase agreement disciplina non già una mera compravendita di azioni sociali, ma un negozio deputato a regolamentare la cessione di un’attività che svolge attività d’impresa. In questo senso, quantificare il purchase price sarebbe agevole qualora si dovesse tenere a mente come unico indice di riferimento semplicemente il valore nominale delle azioni; tuttavia, non è così: il prezzo della compravendita dovrà tenere conto dell’intero valore economico della società che si vuole acquisire, il quale – tra l’altro – non è un valore costante nel tempo[30].

Per meglio comprendere, sempre con riguardo all’esempio precedente, si immagini che la già nota signora Bianchi voglia comprare il 100% della partecipazione sociale del signor Rossi. In questo caso, egli non dovrebbe pagare semplicemente il singolo prezzo di ogni quota[31], bensì il prezzo dell’intera società, dunque tenendo conto degli utili, dell’avviamento, delle sue privative industriali, dei suoi debiti, dei suoi crediti, etc.

Partendo da questo presupposto si può intendere il perché di una due diligence. Un conto è calcolare aritmeticamente il prezzo nominale delle quote della S.r.l. del signor Rossi, altro conto è quantificare il valore di una società nella sua totalità. Nel primo caso, infatti, i consulenti della sig.ra Bianchi dovrebbero semplicemente moltiplicare il valore nominale di una quota per il numero di quote che si intende comprare; nel secondo caso, invece, la sig.ra Bianchi dovrebbe invece orchestrare un’attività di indagine volta a comprendere innanzitutto se è opportuno comprare la società target e solo successivamente a ciò – qualora sia sufficientemente conveniente procedere all’acquisto – determinare a quali condizioni procedere all’acquisto.

La signora Bianchi, dunque, vorrà esaminare approfonditamente – con opportuna attività istruttoria – il funzionamento e lo stato di salute della S.r.l. del signor Rossi e, verosimilmente, non si accontenterà di leggere i documenti pubblici o gli altri documenti che – sotto accordo di riservatezza – il signor Rossi le ha permesso di visionare[32]; si tenga a mente che la sig.ra Bianchi dovrà cercare di comprendere se si tratti o meno di un buon affare, cioè se sia proficuo spendere – verosimilmente – centinaia di migliaia di euro per acquisire la S.r.l. del signor Rossi[33]. Tra l’altro, ciò che sovente accade nella realtà delle situazioni, è che l’acquirente si trova nella, a dir poco, delicata posizione di dover rispondere alle domande o alle perplessità anche dei suoi soci e di dover spiegare loro la bontà dell’operazione.

Per quanto concerne la disciplina codicistica di una due diligence, essa fondamentalmente non esiste. Le modalità di svolgimento delle indagini societarie si sono essenzialmente consolidate e perfezionate attraverso la prassi societaria.

In questo senso, attualmente è possibile distinguere i seguenti momenti:

Fondamentalmente, l’attività di due diligence è dapprima regolamentata attraverso lo scambio delle letters of intent. Questo momento è noto come negotiation of the due diligence ed è deputato a mettere d’accordo le parti sui tecnicismi delle indagini, ad esempio sulle caratteristiche della data room[1], sul contenuto della check list e sul numero delle Q&A.

Successivamente, vi è il primo momento “attuativo” della due diligence, ossia la predisposizione della data room. La data room null’altro è se non un luogo in cui, ciascuna parte rispettivamente per l’altra, adibisce uno spazio fisico o virtuale[2] – ad accesso regolamentato – per permettere lo svolgimento delle verifiche. Durante il processo di verifica – e solamente per questo lasso temporale[3] -, la data room dispone dei principali documenti giuridicamente meritori dei quali è necessaria e doverosa l’ispezione.

I soggetti coinvolti nell’attività di indagine sono diversi e numerosi. Innanzitutto, per quanto concerne il soggetto che adibisce la data room, l’ispezione nella sua totalità è gestita da un responsabile incaricato di garantirne la sicurezza[4]. Per quanto concerne, invece, la parte indagatrice le principali figure protagoniste dell’ispezione sono i legali, i tecnici fiscali e di accounting, nonché altri tecnici a seconda del tipo di asset della società target[5].

La presenza di numerose figure specializzate è dovuta alla cruciale delicatezza di questa fase. A ben vedere, infatti, per quanto i contratti SPA possano essere contenutisticamente diversi gli uni dagli altri a seconda del tipo di operazione in corso; per quanto le operazioni possano avere un diverso grado di complessità; per quanto il buyer o il seller possano avere più o meno fretta di giungere al closing per interessi economici personali – ovvero per quanto siano più o meno propensi al rischio; con una due diligence poco approfondita un accordo giunge al closing lo stesso. Eppure, si chiuderebbe l’accordo tralasciando aspetti legali importanti che, in futuro, potrebbero far emergere spiacevoli sorprese[6].

Compiere una seria e approfondita due diligence vuol dire dunque acquisire gli elementi per comprendere se sia opportuno comprare o non comprare la partecipazione di controllo; se sia proporzionato o sproporzionato un determinato purchase price; se sia opportuno prevedere obblighi ed indennizzi specifici – e qualora lo sia – di quale natura ed intensità debbano essere. Quello che realmente differenzia un buon accordo di M&A da un ottimo accordo di M&A è la fase della due diligence.

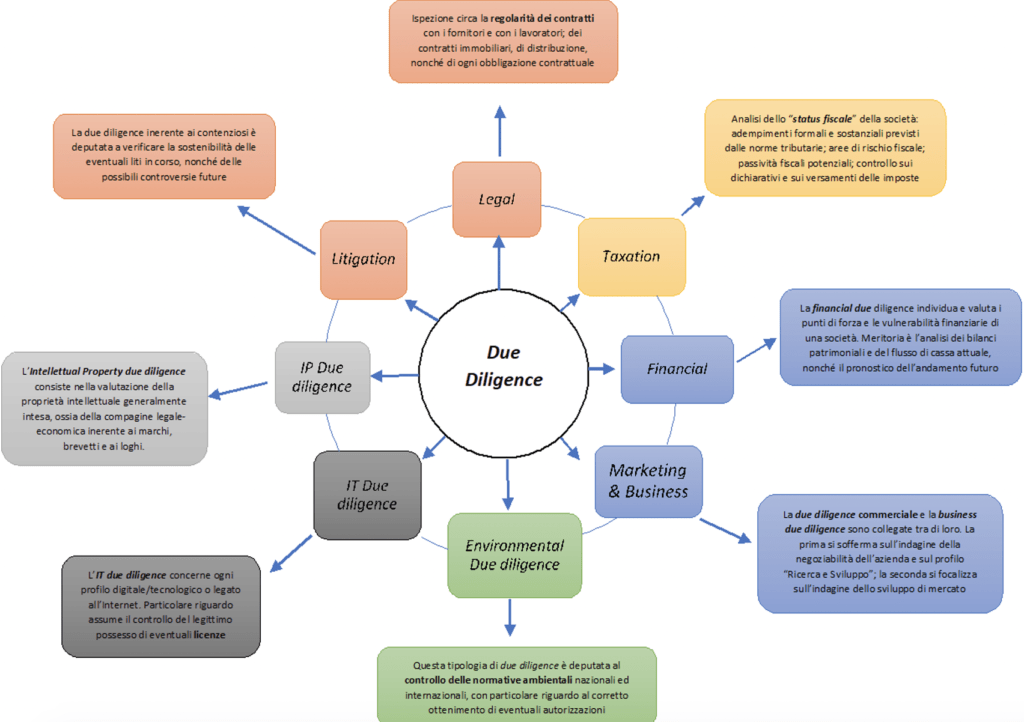

Di seguito, un’illustrazione[7] delle principali compagini di due diligence tipiche di un sale and purchase agreement.

Una volta regolamentata e adibita la data room, le parti possono predisporre la cosiddetta check list. Essa consiste fondamentalmente in una lista di documenti che si richiede specificatamente all’altra parte negoziale. È predisposta sia dal seller, sia dal buyer e, allorquando una parte riceva la check list, in concambio avrebbe l’onere di dare apposite indicazioni su come e dove trovare i documenti richiesti.

In maniera esemplificativa – e senza pretesa di esaustività – si segnalano di seguito le voci di una check list maggiormente rilevanti:

- La struttura della società target;

- Lo status della società target rispetto alla legge;

- I contratti della società target con i fornitori e con i clienti;

- Gli aspetti patrimoniali della società target;

- I profili inerenti alla proprietà intellettuale ed industriale;

- I rapporti di lavoro con i dipendenti;

- I profili di tutela e sostenibilità ambientale;

- Il rapporto con la pubblica amministrazione;

- Il contenzioso;

- I profili finanziari;

- I profili contabili;

La ratio della redazione di una scrittura giuridica simile è pacifica: non chiedere specificatamente determinati documenti all’altra parte comporta il sorgere di imperizia e negligenza in capo al soggetto inottemperante; nell’esempio sin ora analizzato: qualora la signora Bianchi non chiedesse specificamente i documenti deputati a chiarire l’esistenza o l’inesistenza di eventuali contenziosi in corso, egli non potrebbe rivendicare alcun indennizzo nei confronti del signor Rossi qualora dovesse scoprire – a termine dell’operazione – che la S.r.l. appena acquisita fosse in giudizio per una qualsivoglia contenzioso.

Redatta la check list, le parti sovente si servono del Q&A process[1] ossia un canale di domande-risposte tra acquirente e venditore al fine di chiedere spiegazioni, delucidazioni e domande di merito sui documenti oggetto della due diligence. Questo strumento giuridico ha una notevole importanza: compiere numerose domande assume, in sede in interpretazione, un significato specifico in termini di responsabilità precontrattuale[2].

Nel merito, le domande senza risposta hanno un valore giuridico tantoché la parte negoziale che non dovesse rispondere ai quesiti o che non dovesse motivare il silenzio starebbe evidentemente commettendo atti – nel caso in esame, omissioni – contrari alle discipline ex artt. 1175 e 1176, le quali sanciscono l’obbligo per le parti di comportarsi secondo correttezza[3] e secondo diligenza[4].

In maniera schematica:

Giunti a questo punto è possibile compiere – con un approccio certamente più manualistico – l’analisi delle qualità della due diligence, ossia la disamina degli opportuni distingui concernenti la natura[1] dell’attività di due diligence.

Una prima distinzione concerne i “momenti” della due diligence. In questo senso, vale a dire a seconda di quando si stia svolgendo le indagini, è opportuno distinguere tra:

- Preventive due diligence[2], ossia l’attività di indagine svolta prima del signing del SPA;

- Subsequent due diligence[3], ossia l’attività di indagine facoltativa che essenzialmente rileva ai fini di un eventuale aggiustamento del purchase price;

Una seconda distinzione, invece, attiene alla “tipologia” di attività di indagine, o meglio, al suo grado di intensità. È opportuno distinguere tra:

- Full due diligence, ossia l’attività di indagine ampia o completa, cioè attinente a numerosi e diversi profili delle società partecipanti all’operazione;

- Limited due diligence, ossia l’attività di indagine circoscritta a determinati e quantitativamente limitati profili delle società partecipanti all’operazione.

Tanto la c.d. preventive due diligence, quanto la subsequent due diligence possono essere cadauna full o limited; la scelta di una tipologia piuttosto che di un’altra attiene semplicemente al compromesso raggiunto tra gli interessi economici delle parti. A ben vedere, infatti, è evidente che il seller sarà intenzionato a mantenere riservati quanto più possibile le proprie documentazioni, mentre il buyer – proprio perché determinato ad acquisire il maggior numero di informazioni e di parametri di giudizio – sarà intenzionato a scavare nelle profondità dell’intera compagine societaria.

Il Purchase price

Si prosegue la disamina delle scritture giuridiche antecedenti al sale and purchase agreements con il purchase price, argomento estremamente delicato ed articolato.

In questa trattazione si vogliono illustrare non già i tecnicismi aritmetici con i quali è possibile calcolare in senso stretto il prezzo di una partecipazione sociale – i quali attengono alla scienza economica e finanziaria; in maniera più circoscritta e funzionale all’oggetto di questi articoli – invece – si vogliono illustrare la sua natura e le sue tipologie di calcolo più frequenti nel panorama dell’M&A.

Entrando nel merito della trattazione, si evidenzia in prima istanza che il termine purchase price sta a significare essenzialmente il prezzo della partecipazione azionaria oggetto del sale and purchase agreement.

Aprendo una piccola parentesi di contestualizzazione, quello che accade in un’operazione sulle partecipazioni sociali è il fatto che il seller e il buyer si impegnano contrattualmente a compravendere una partecipazione azionaria[4]; ciò vuol dire che il primo soggetto si obbligherà a cedere lo stock of shares, mentre la rispettiva controparte negoziale si vincolerà a versare il pattuito purchase price in corresponsione. Più precisamente, il trasferimento delle azioni produrrà efficacia dal giorno del closing e solamente al termine del suo compimento: in tal senso, il buyer acquista tutti i diritti contenuti nella carthula dei titoli azionari solo ed esclusivamente a decorrere da questo momento[5].

Per quanto concerne la natura del purchase price, il presupposto di partenza è che il prezzo della partecipazione sociale può essere vincolante oppure soggetto a futura modificazione[6]. A seconda che sia connotato dal carattere della vincolatività o della emendabilità, si distingue i tra final and binding price[7] e emendable price[8].

La scelta di scrivere nero su bianco un prezzo vincolante o modificabile all’interno di un sale and purchase agreement è una scelta squisitamente negoziale delle parti; e pur tuttavia, la prassi in materia di operazioni sulle partecipazioni azionarie suggerisce che il numero di sale and purchase agreements che prevedono al loro interno un prezzo blindato rappresentano – a ben vedere – più l’eccezione che la regola[9].

Inquadrate la natura del purchase price, non resta che presentare le sue più rilevanti tipologie di calcolo[10]. Essenzialmente, esse sono cinque:

- Il prezzo di mercato. Si parla di prezzo di mercato quando si prende come parametro di riferimento il prezzo delle azioni di un’altra società target – appartenente ad un’altra e differente operazione sulle partecipazioni sociali – la quale è comparabile per natura e dimensioni;

- La valutazione storica. Essenzialmente, tale tipologia di calcolo si fonda sull’analisi del patrimonio e del fatturato – attuale e passato – della società target;

- La valutazione prospettica. È una peculiare metodologia di valutazione del purchase price consistente – in via principale – nella stima delle chance di sviluppo della società;

- La valutazione di un terzo. La valutazione di un terzo si ha allorquando le parti pattuiscano il deferimento della valutazione del purchase price ad un determinato soggetto terzo; in tal caso, le parti del negozio giuridico dovranno altresì individuare quale metodologia di valutazione il soggetto terzo dovrà attuare.

- Il prezzo riferito al corso della Borsa. Tale purchase price è un prezzo “servito” dalla Borsa. Può essere preso come riferimento solamente nel caso in cui la società target sia quotata in Borsa.

Queste cinque tipologie di valutazione del purchase price, si noti bene, non rappresentano una “soluzione” in ordine ad una “perfetta” valutazione del prezzo azionario. Più precisamente, considerare veritiera l’esistenza di un “metodo corretto di valutazione” [11] non sembra neppure verosimilmente appropriato in quanto – a ben vedere – esistono diversi procedimenti più o meno semplici, più o meno costosi e più o meno opportuni a seconda delle circostanze, dell’entità dell’operazione e della composizione del patrimonio sociale della società target[12].

In conclusione, dunque, nel mondo del business nessun criterio sembra prestarsi – da solo – al perfetto calcolo del purchase price. Quello che accade nella prassi, infatti, è che gli M&A analyst utilizzano valutazioni miste assai sofisticate, come ad esempio metodi appositamente elaborati per tenere conto simultaneamente sia del profilo patrimoniale, sia di quello reddituale di una determinata società target.

Trovato l’accordo sul purchase price, la signora Bianchi e il signor Rossi potranno – finalmente – procedere verso il signing del sale and purchase agreements, ossia la firma del contratto[13].

Nonostante – in maniera opportuna – si possa ipotizzare che con la firma del SPA la vicenda negoziale sia volta al termine, l’operazione straordinaria è tutt’altro che conclusa: la strada per giungere al closing è infatti ancora lunga e tortuosa per il buyer e per il seller, i quali dovranno compiere in maniera diligente ulteriori ed importanti sforzi per perfezionare l’operazione.

[1]In via preliminare, si osserva che qualora la società da “indagare” è la target, allora si sta trattando di una buyer due diligence; contrariamente, se la società da indagare è la società del buyer, allora si sta trattando di una seller due diligence. Cfr. Mergers & Acquisitions, Ibidem.

[2] Letteralmente. In lingua italiana: “diligenza dovuta preventiva”.

[3] Letteralmente. In lingua italiana: “diligenza dovuta successiva”.

[4] Questo negozio, a ben vedere, è il cosiddetto sale and purchase agreement in senso stretto, ossia il contratto – o la clausola di un negozio atipico più grande – che disciplina tecnicamente la compravendita dello stock of shares.

[5] Con riguardo alla fattispecie appena menzionata, si ricorda come operi una deroga al principio per il quale il possesso trasla in presenza del puro consenso; più precisamente, con il consenso il possesso trasla, ma non produce efficacia nei confronti delle società. Per fare avvenire ciò deve perfezionarsi il closing. Cfr. Operazioni straordinarie, ibidem.

[6] Il tema del purchase price è un argomento che abbraccia non solamente la scienza giuridica, quanto anche la scienza economica, finanziaria e – più in generale – gli aspetti commerciali e manageriali del business generalmente inteso. A ben vedere è un tema squisitamente di strategy valutation.

[7] In lingua italiana, letteralmente: “prezzo finale e blindato”.

[8] In lingua italiana, letteralmente: “prezzo emendabile”.

[9] “La statuizione che il prezzo è final and binding preclude alla radice qualunque rinegoziazione sia essa fatta per aumentare o per ribassare il prezzo; la formula “final and binding” è dunque cruciale per il SPA e in generale nell’economia della intera operazione di cessione delle partecipazioni della target. […] Molto spesso il prezzo delle azioni si può aggiustare a seguito di alcune determinate operazioni” così, Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[10] Le metodologie di calcolo più comuni sono essenzialmente: il prezzo di mercato, la valutazione storica, la valutazione prospettica, la valutazione di un terzo e il prezzo riferito al corso della Borsa. Si vd. Mergers & Acquisitions, Ibidem.

[11] Cfr. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[12] A titolo esemplificativo: se per esempio la società target è una società immobiliare, il metodo privilegiato sarà quello che misura in maniera prevalente il patrimonio effettivo; contrariamente, qualora la target fosse proprietaria di un terreno edificabile – oltre che tenere presente il valore della proprietà – sarebbe opportuno analizzare l’aspetto inerente alle potenzialità reddituali future. Cfr. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[13] Anche in questo caso, con “sale and purchase agreement” di intende non già l’operazione di cessione di partecipazioni sociali nel suo complesso, bensì il negozio giuridico – contratto indipendente o clausola – deputato a regolamentare la compravendita in senso stretto.

[1] Q&A è una sigla che sta per “question and answer”. In lingua italiana l’acronimo significa “domanda e risposta”.

[2] A tal proposito, si segnala un interessante circostanza che non di rado si verifica nei momenti di Q&A, con riguardo a trattative che assumono la forma della gara privata: il seller, in maniera scaltra, sovente premette di avere molte società interessate all’acquisto e pertanto avanza la pretesa di non poter rispondere a numerose domande da parte di ogni potenziale buyer. Essenzialmente, dà un limite alle domande e risposte di cui un buyer può disporre. Cfr. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[3] Ai sensi dell’art. 1175, codice civile: “Il debitore e il creditore devono comportarsi secondo le regole della correttezza”. Tale norma mostra un importante interconnessione con gli articoli 1227, 1337, 1338, 1339, 1358, 1366, 1375, 1391, 1460, 1746 c.1, del codice civile.

[4] Ai sensi dell’art. 1176 comma 1, codice civile: “Nell’adempiere l’obbligazione il debitore deve usare la diligenza del buon padre di famiglia”.

[1] Senza anticipare la successiva disamina inerente alla data room, si evidenzia in questa sede – in via preliminare – come la data room sia un determinato luogo, fisico o virtuale, all’interno del quale le parti possono svolgere le indagini societarie. Caratteristiche tipiche di una data room sono la funzionalità, la completezza, la possibilità di scaricare o stampare i documenti e gli orari di accesso.

[2] Il luogo della data room può essere sa fisico, sia virtuale, ovvero un sito internet ad accesso limitato all’interno del quale vengono riposti o caricati i documenti da consultare.

[3] Quanto può durare

[4] La due diligence è tendenzialmente gestita da un responsabile incaricato di gestirne la sicurezza; oltre a lui, vi sono altri soggetti che hanno la possibilità di parteciparvi quali gli offerenti, i loro advisor ed il team addetto alle verifiche. Cfr. Come valutare, acquistare e cedere un’azienda, Ibidem.

[5] Una due diligence comprende analisi di natura legale, contabile, fiscale, assicurativa e di mercato nonché in riferimento al diritto amministrativo, del lavoro, real estate, bancario e finanziario, penale e IP, IT o settore assicurativo. A titolo meramente indicativo, è possibile parametrare il costo di una due diligence in un range molto ampio che, seppur con molte eccezioni, varia da alcune decine di migliaia di euro (30.000 – 40.000 euro) fino ad arrivare ad alcune centinaia di migliaia (700.000 – 800.000 euro). Cfr. Come valutare, acquistare e cedere un’azienda, Ibidem.

[6] Esempio tipico: da una (superficiale) due diligence legale e ambientale il buyer non si rende conto che l’impianto industriale di produzione della target non rispetta determinati regolamenti europei in materia di ecosostenibilità. Solamente dopo aver acquisito la target – avendo la possibilità di scoprirne specificatamente ogni profilo – si accorge che sta rischiano sanzioni amministrative esorbitanti, nonché capi di accusa penali.

[7] Nell’illustrazione i colori rappresentano determinate compagini di due diligence. Nel merito: i riquadri arancioni riguardano gli aspetti propriamente legali; il riquadro giallo è espressione della compagine fiscale; i riquadri azzurri concernono i profili economici e commerciali; il riquadro verde consta dell’aspetto ambientale, il riquadro nero riguarda il profilo tecnologico ed informatico e il riquadro grigio è espressione degli aspetti inerenti alla proprietà intellettuale.

[1] Più nello specifico, in questo momento negoziale il purchase price – ossia il prezzo della partecipazione azionaria – è lungi dall’essere determinato con esattezza; nella quasi totalità dei casi le parti negoziali si confrontano e discutono di un prezzo che in realtà è quantificato secondo un ampio range.

[2] Si vd. Relazione del Ministro Guardasigilli Grandi al Codice Civile, 1942, Riproduzione anastatica della G.U. del 4 aprile 1942 a cura del Consiglio Nazionale Forense, 2010.

[3] In questo senso, la proposta contrattuale per essere idonea a costituire il vincolo contrattuale deve contenere tutti gli elementi essenziali del contratto che è diretta a porre in essere ai sensi dell’art. 1325 del codice civile.

[4] Si noti bene: la connotazione di “offerta al pubblico” o di “invito ad offrire” non rappresenta una mera diatriba dottrinaria. In un invito ad offrire avviene una minimizzazione – se non, addirittura, una vera e propria eliminazione – del rischio di una diversa qualificazione da parte di un giudice. Qualora potesse essere possibile identificare il primo atto negoziale di una gara privata alla stregua di un’offerta al pubblico, un giudice ben potrebbe far valere le tutele in termini di responsabilità precontrattuale[4]. Inoltre, il seller che chiarisca inequivocabilmente il senso dell’invito ad offrire, esclude l’esistenza di una vera e propria proposta contrattuale: ciò fa conseguire, con riguardo alla buona o mala fede, una diversa valutazione della condotta delle parti.

[5] Sul punto, si noti come ciò indichi essenzialmente il tratto distintivo che differenzia la gara privata dalla negoziazione one-to-one: nella prima, il seller propone già inizialmente un ipotetico purchase price deputato a blindare la conditio sine qua non dell’intera negoziazione; nella seconda, il purchase price è totalmente rimesso alla negoziazione delle parti, le quali si avvalleranno di specifici M&A analyst.

[6] Le motivazioni che rendono tale procedimento non attraente agli occhi dei buyers – nonché, sovente, dei sellers stessi – si fondano essenzialmente sul fatto che non è possibile in alcun modo negoziare alcun profilo specifico dell’operazione. In assenza di garanzie economiche, in assenza di indagini volte all’accertamento dello status della target, il buyer di certo non comprerà al buio.

[7] Sul punto, non è inverosimile che possa anche darsi il caso in cui sia un buyer a contattare il futuro seller. Si vd. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[8] Nel merito, si segnala che il tempo medio richiesto per perfezionare un’operazione di cessione di partecipazioni sociali è stimato in 6-12 mesi.

[9] Il know-how è essenzialmente un patrimonio di conoscenze tecniche o pratiche caratterizzate da due elementi essenziali: la segretezza e l’originalità. Tali conoscenze sono funzionali all’ottimizzazione dei processi produttivi industriali ma non brevettate o comunque inidonee ad essere brevettate, in quanto non consistenti in risultati industriali specificamente individuabili. Per approfondire più analiticamente il tema, si segnala L’oggetto del contratto di know-how, Costa.

[10] Non si tratta, a ben vedere, di una pratica inusuale: l’inizio di un’operazione di M&A prende le mosse nella quasi totalità dei casi dalla vicendevole richiesta di informazioni. Tale pratica è essenzialmente volta alla ponderazione della posta in gioco: venditore e acquirente vogliono acquisire più informazioni possibili così da aumentare il proprio potere negoziale.

[11] Letteralmente: “accordo di confidenzialità”.

[12] La sigla “N.D.A.” non è altro che un acronimo significante “non disclosure agreement”. Nel proseguimento della trattazione sovente si utilizzerà questa abbreviatura.

[13] Altro discorso, invece, è quello attinente alle “leve del potere negoziale” esercitate durante la redazione dell’accordo di confidenzialità: nella prassi delle operazioni di cessioni di partecipazioni sociali quello che accade in concreto è che sia il potenziale acquirente a dover sottoscrivere i dettami del seller; nell’esempio sopra citato, sarebbe la signora Bianchi ad avere l’onere di adeguarsi alle principali richieste del signor Rossi in quanto qualora non dovesse accettare di farlo, semplicemente le trattative si bloccherebbero sul nascere.

[14] Si vd. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[15] I gentlemen agreements sono particolari negozi giuridici di matrice anglosassone caratterizzati dal fatto che non producono obbligazioni o vincoli tra le parti che vi ricorrono. Essenzialmente, non sono pattuizioni considerate alla stregua di veri e propri contratti in quanto l’inadempimento eventuale delle parti genera semplicemente la perdita della credibilità del soggetto che si era impegnato precedentemente. A ben vedere, si tratta di mere garanzie verbali che comportano un impegno sulla parola, tipiche di ambienti ristretti in cui il mancato mantenimento della parola data diviene noto facilmente ai membri di una comunità ristretta. Per approfondire il tema, si segnala Comparazione giuridica e diritto europeo, L. Moccia, Giuffrè, Milano, 2005.

[16] Si consideri che, dato l’elevato valore del purchase price, la somma viene cadenzata nel tempo secondo precisi accordi.

[17] Senza anticipare l’opportuna disamina inerente all’attività di due diligence, si anticipa in questa sede che tale procedimento ricopre una straordinaria importanza in ordine al consapevole vaglio di sostenibilità dell’operazione da parte del buyer e del seller.

[18] A ben vedere, si tratta di un prezzo delineato senza opportune valutazioni economiche-contabili, senza i necessari accertamenti dello stato della target: è un prezzo meramente indicativo, soggetto a futuri emendamenti. Sovente, più che un prezzo, nelle letters of intent si discute di un ipotetico range entro cui, verosimilmente, può determinarsi il definitivo purchase price.

[19] Si segnala come la dottrina non abbia chiarito, attualmente, la natura giuridica di questa scrittura. L’assenza di giurisprudenza in merito, inoltre, non agevola lo studio del punto della questione. Si tenga presente che, al momento, la letter of intent non è considerata alla stregua di un accordo definitivo, tantomeno del civilistico contratto preliminare; parimenti, non è considerata come un’offerta, una proposta o una promessa bilaterale. Si vd. Mergers & Acquisitions, Ibidem; Le acquisizioni societarie, opera diretta da M. Irrera, Zanichelli, 2011;

[20] Sul punto, i principali contenziosi che potrebbero sorgere sono quelli che attengono alle diverse interpretazioni che le parti danno al prezzo indicato nelle letters of intent, ossia se sia vincolante oppure no. Si vd. Le acquisizioni societarie, ibidem.

[21] Nel merito, si segnala l’interessantissimo caso Pennzoil Co. V. Texaco Inc., 1987, nel quale una lettera di intenti, contrariamente alla volontà delle parti le quali avevano chiarito le loro intenzioni non fossero vincolanti, è stata considerata alla stregua di un contratto in senso stretto a causa del contenuto estremamente preciso ed analitico.

[22] In tal senso, una determinazione imprecisa di un termine essenziale quale è lo shares purchase price, evidentemente rende maggiormente difficile identificare la letter of intent alla stregua di un contratto. Si vd. Mergers & Acquisitions, Ibidem.

[23] I principali motivi alla base della non coincidenza della letter of intent con il contratto preliminare sono essenzialmente due: uno di natura sostanziale e un altro di natura formale. Per quanto riguarda il primo, essenzialmente il contratto preliminare deve, ex art. 1351, prevedere il contenuto essenziale del contratto definitivo, e ciò non sembra essere vero in quanto un elemento fondamentale – il purchase price – è ben lungi dall’essere ancora determinato; per quanto concerne il secondo motivo, il contrato preliminare deve essere redato nella stessa forma del contratto definitivo: ebbene, le letters of intent, nonché i tavoli di negoziazioni del caso, non hanno in alcun modo la stessa forma del sale and purchase agreement, il quale presenta la forma di atto pubblico. Le acquisizioni societarie, ibidem.;

[24] In lingua italiana, letteralmente: “accordo di esclusività”.

[25] In lingua italiana: letteralmente: “promemoria di intesa” o anche “protocollo di intesa”.

[26] Talvolta, più che una clausola, l’exclusivity agreements rappresenta un vero e proprio contratto a parte, sebbene esso sia collegato con tutte le altre scritture giuridiche dell’operazione di cessione delle partecipazioni sociali.

[27] L’exclusivity agreement non esprime una mera volontà delle parti a prediligere l’altra parte negoziale piuttosto che altre, ma consiste in un vero e proprio obbligo di non contrattare parallelamente con altri interessati. Cfr. Compravendita di partecipazioni sociali – dalla Letter of Intent al Closing, ibidem.

[28] In questo sento, il termine “understanding” è proprio atto ad indicare l’intendimento raggiunto dalle parti. Cfr. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[29] Letteralmente, in lingua italiana: “diligenza dovuta”. A ben vedere, come si vedrà successivamente nella trattazione, la diligenza in questione è dovuta non già all’altra parte negoziale, bensì a sé stessi; nel merito, la parte che svolge attività di due diligence lo fa per avere scientia dello stato economico della controparte negoziale, così da poter acquisire elementi di giudizio. Cfr. Operazioni straordinarie, a cura di Ceppellini Lugano & Associati, IPSOA Manuali, II edizione, Wolters Kluwer, 2020.

[30] Si rifletta che l’attività di impresa non può avere un valore economico fisso: proprio perché è un bene vivo, il suo valore può crescere o diminuire in relazione a fattori di produzione interni o a fattori contingenti esterni. Cfr. Il Sale and Purchase Agreement: un contratto commentato, ibidem.

[31] Nell’esempio riportato nella trattazione si parla di “quota” anziché di “azione” in quanto il signor Rossi è socio unico di una società a responsabilità limitata, la quale presenta un capitale sociale rappresentato da quote societarie, titoli azionari con autonoma disciplina sostanziale e di circolazione. Cfr. Società, IpsoaInPratica, Wolters Kluwer, 2020.

[32] A ben vedere, con una valida due diligence la parte esecutiva può verificare la veridicità delle dichiarazioni ottenute dalla controparte negoziale durante le trattative. Cfr. Operazioni straordinarie, ibidem.

[33] Si evidenzia così il significato alla base della dicitura “due diligence”: diligenza dovuta verso sé stessi.

[1] Sul punto, si segnala che – con gli opportuni distingui del caso – tale gara può far ricordare vagamente il procedimento della tradizionale gara di appalto, ossia quel contratto in cui un soggetto porge al pubblico un’offerta relativa ad un determinato affare; all’offerta – salvo diverse disposizioni con riguardo a specifici requisiti necessari per la realizzazione dell’affare – possono presentarsi tutte le eventuali parti interessate alla sua realizzazione. Dopodiché, la parte che si assumerà l’obbligazione di compiere l’affare nella maniera più vantaggiosa per il soggetto proponente si aggiudicherà il diritto di svolgerlo.

[2] La trattativa one-to-one è senza dubbio alcuno la metodologia più diffusa nel panorama del M&A. Essenzialmente, la sua peculiarità sta nel fatto che le parti negoziali possono giovare di una disciplina del tutto atipica, la quale permette al buyer e al seller di tradurre i propri interessi economici in clausole contrattuali. In ordine alla miglior comprensione della rilevanza della trattativa one-to-one all’interno del panorama del M&A, si vd. Mergers & Acquisitions, M. Dallocchio, G. Lucchini, M. Scarpelli, Egea, 2015.

[3] Senza anticipare la trattazione specifica della gara privata, si segnala in questa sede che si tratta di un procedimento assai rigido; le parti negoziali, a ben vedere, non compiono effettivamente una negoziazione in quanto tale metodologia negoziale prevede il protagonismo del soggetto venditore. Per approfondire, si vd. Il Sale and Purchase Agreement: un contratto commentato, G. De Nova, Giappichelli Editore, terza edizione.

[4] Letteralmente, ai sensi del dispositivo dell’articolo 1336 del codice civile: “L’offerta al pubblico, quando contiene gli estremi essenziali del contratto alla cui conclusione è diretta, vale come proposta, salvo che risulti diversamente dalle circostanze o dagli usi. La revoca dell’offerta, se è fatta nella stessa forma dell’offerta o in forma equipollente, è efficace anche in confronto di chi non ne ha avuto notizia”.